Raport: sytuacja deweloperów mieszkaniowych z Catalyst po 4Q 2021 r.

Dom Maklerski Navigator: Rekordowy 2021 r. będzie trudny do powtórzenia.

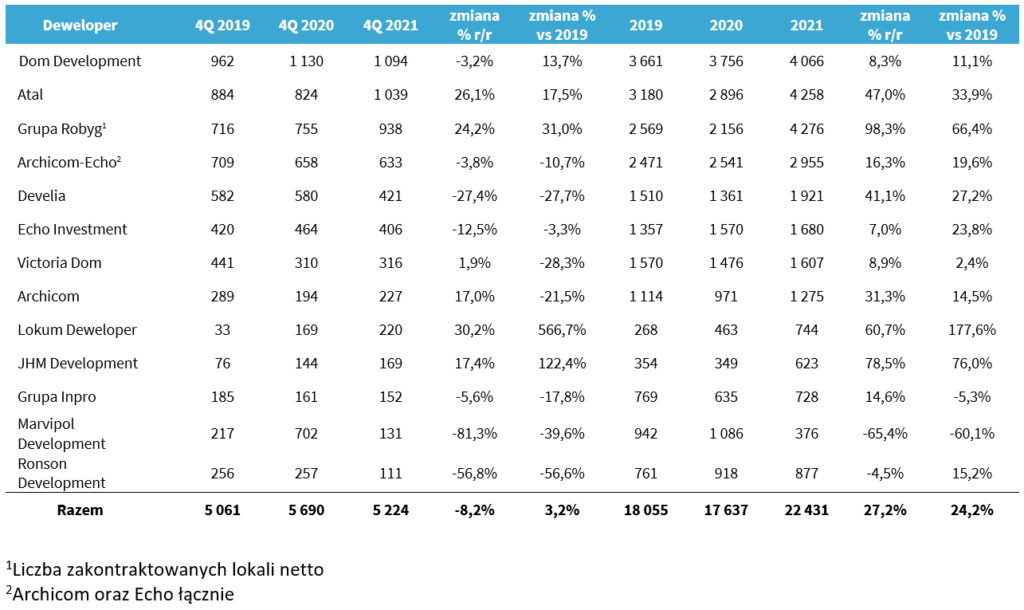

Spółki ujęte w naszym zestawieniu mają za sobą rekordowy rok, w którym znalazły nabywców na 22 431 lokali, czyli o 27,2% więcej niż w 2020 r. i o 24,2% więcej niż w 2019 r. Co prawda, w drugiej połowie roku obserwowaliśmy hamowanie wyników sprzedażowych ale naszym zdaniem zarówno trzeci jak i czwarty kwartał deweloperzy mogą zaliczyć do udanych, ponieważ w każdym z nich zakontraktowali ok. 5 200 lokali, a więc po 10-11% więcej niż średnia kwartalna z lat 2018-2021. Uważamy, że zaobserwowany spadek wolumenu to w głównej mierze pochodna malejącej oferty.

Naszym zdaniem w 2022 r. ceny mieszkań będą nadal rosły (ale nie tak szybko jak w 2021 r.) i jednocześnie sprzeda się ich mniej. Uważamy, że na rynku mieszkaniowym przewijać się będą cztery główne motywy w zakresie sprzedaży. Będą to: wysoka baza porównawcza roku ubiegłego, niski poziom oferty i wysoki poziom zakontraktowania, asekuracyjne podnoszenie cen przez deweloperów powodowane niepewnością co do kosztów oraz schłodzenie popytu kredytowego w wyniku podwyżek stóp procentowych. Punktem odniesienia dla kontraktacji deweloperów będzie rekordowy 2021 r., a powtórzenie takich wyników będzie ciężkie. Analiza banku ziemi spółek wskazuje, że potencjał wprowadzeń jest duży natomiast kluczowa będzie sprawność z jaką deweloperzy będą go przekształcać w ofertę. Tymczasem poziom jej wyprzedania jest bardzo wysoki (szacujemy że na koniec 3Q 2021 r. sprzedanych było ok. 64% lokali w realizacji vs. średnia 46% dla lat 2018-19). Jeśli chodzi o koszty, to spółki w przeważającej większości już od początku 3Q 2021 r. „odpuszczały” wyznaczone cele sprzedażowe w celu obrony marż. Dalsze wzrosty kosztów oraz niepewność w ich zakresie postawią deweloperów przed wyborem: wolumen albo marża. Istotny będzie również wzrost stóp procentowych w relacji do wzrostu realnych wynagrodzeń. Naszym zdaniem wyższe raty kredytów będą wciąż do zaakceptowania dla sporej części kupujących, których dodatkowo wspomagać będą rosnące zarobki. Wsparcie dla wyników sprzedażowych będzie stanowić rozwój segmentu najmu instytucjonalnego (PRS), w którym chcą operować kolejne podmioty (np. Ronson). Uważamy, że ubytek popytu na skutek wzrostu stóp procentowych może być „załatany” poprzez dalszy PRS w Polsce.

W listopadzie ofertę publiczną próbował przeprowadzić Murapol ale IPO nie doszło do skutku. Jako powód odwołania listingu spółka cytowała koniunkturę na rynkach akcji jednak wielu komentatorów zwracało również uwagę na wysoką wycenę (wskaźnik P/BV na poziomie 3,8). Niemniej, branża deweloperska w Polsce jest wciąż aktywna pod kątem fuzji i przejęć. Pod koniec 2021 r. rynek obiegła informacja o zakupie Robyga przez niemiecki fundusz typu PRS, tj. TAG Immobilien. Przejmowaną spółkę wyceniono na 3,15 mld zł. TAG jest już obecny na polskim rynku (2 lata temu kupił Vantage Development) ale nabycie Robyga skokowo zwiększy jego skalę działalności – fundusz planuje przeznaczyć nawet 12 tys. lokali z portfolio Robyga na PRS. Z kolei w połowie stycznia zostało ogłoszone wezwanie na 66% akcji Develii przez Forseti IV S.À R.L., Invest Line E oraz BEKaP FIZ. Również w przypadku Develii istotnym elementem transakcji jest rozwój dewelopera w segmencie PRS. Ponieważ cena z wezwania implikuje wycenę znacznie poniżej poziomu po jakim sprzedano Robyg oraz ze względu na duży udział w akcjonariacie funduszy emerytalnych, nie będziemy zaskoczeni jej podniesieniem. Naszym zdaniem w 2022 r. zobaczymy kolejne transakcje M&A na polskim rynku deweloperskim oraz dalszy rozwój segmentu PRS.

W styczniu 2022 r. poznaliśmy projekt zmian prawnych w zakresie planowania przestrzennego, który m.in. wprowadza trzyletni termin ważności dla decyzji o warunkach zabudowy oraz przekształca przepisy spec-ustawy mieszkaniowej. Kształt proponowanych przepisów niesie ze sobą co najmniej dwa ryzyka. Po pierwsze decyzja WZ może się przeterminować w przypadku trudniejszych postępowań o pozwolenia na budowę lub gdy będą się toczyć postępowania odwoławcze. Drugie ryzyko wiążę się z nowelizacją specustawy. Po ponad trzech latach wydaje się, że rynek zaczął z niej wreszcie korzystać. Wprowadzanie zmian może oznaczać, że przyjdzie nam poczekać kolejnych kilka lat zanim wszyscy zainteresowani „nauczą” się nowej wersji przepisów a w międzyczasie nie będzie konwersji poprzemysłowych gruntów pod inwestycje mieszkaniowe. Wraz z początkiem lipca 2022 r. wejdzie w życie większość przepisów ustawy o Deweloperskim Funduszu Gwarancyjnym (DFG). Do tego czasu powinniśmy też poznać wielkość składek na DFG, która wyniesie do 1% wartości środków wpłaconych przez klientów na otwarty rachunek powierniczy (0,1% w przypadku zamkniętych rachunków powierniczych). Koszty składki zostaną zapewne przerzucone na klientów ale trzeba zwrócić uwagę, że oskładkowane zostaną dopiero lokale z inwestycji wprowadzonych do sprzedaży po 1 lipca 2022 r.

Zadłużenie netto analizowanych przez nas deweloperów wyniosło na koniec września 2021 r. 1,9 mld zł co oznacza spadek o 5,9% w porównaniu do 2Q 2021 r., który był spowodowany wysokimi przepływami z działalności operacyjnej. Naszym zdaniem zadłużenie sektora jest raczej niskie a jego zdolność do zaciągania nowych zobowiązań duża. O powyższym świadczy wskaźnik długu netto do kapitału własnego, który wg naszych kalkulacji wyniósł ok. 24,3%, a więc sporo niżej niż w rekordowym 2019 roku, gdy wskaźnik wynosił ok. 40,0%. Oczywiście, dynamika całego rynku długu będzie istotna dla nowych obligacji deweloperów i nie spodziewamy by wartość emisji w obecnym roku zbliżyła się do także rekordowych zeszłorocznych poziomów. Natomiast po ostatnich wiadomościach z zakresu M&A zaczęliśmy zastanawiać się czy wkrótce nie będziemy świadkami przetasowań polegających na spadku liczby oraz aktywności emitentów na rynku Catalyst. Nowy właściciel Robyga może finansować się po o wiele niższym koszcie niż sam deweloper i spodziewamy się, że obligacje spółki mogą zniknąć z Catalyst do końca 2023 r. Innym potencjalnym przykładem jest Archicom, który po przejęciu przez Echo na razie nie wychodzi na rynek dłużny, w przeciwieństwie do samego Echo. Jeśli wezwanie na Develię dojdzie do skutku to nowi właściciele być może zdecydują się na zmianę struktury finansowania (chociaż samo wezwanie mówi jedynie o bardziej efektywnym wykorzystaniu bilansu dewelopera i optymalizacji jego struktury). Z kolei Ronson ogłaszając wejście w PRS poinformował o chęci pozyskania partnera finansowego w tych działaniach.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, Echo Investment SA, i2 Development SA, Inpro SA, JHM Development SA, Lokum Deweloper SA, Marvipol SA, Robyg SA, Ronson Development, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów 4Q 2021 r., 4Q 2020 r. i 4Q 2019 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

mateusz.mucha@dmnavigator.pl