Pełna analiza przedsiębiorstwa pod kątem finansowym i podatkowym

Raporty i rekomendacje w formie pisemnej

Analiza prowadzonej dokumentacji spółki

Rekomendacja działań przedtransakcyjnych

Pełny raport z omówieniem najistotniejszych obszarów i zagrożeń

Pełne wsparcie ekspertów na każdym etapie przeprowadzania due diligance

Inne formy wsparcia – w zależności od potrzeb

Identyfikacja, ocena i minimalizacja finanso-wych ryzyk związanych z planowaną transakcją fuzji i przejęć.

Wsparcie procesu określania warunków finansowych planowanej inwestycji.

Pełny i przejrzysty finansowy obraz analizowanego przedsiębiorstwa

Informacje o strukturze przychodów,

wydatków i majątku firmy

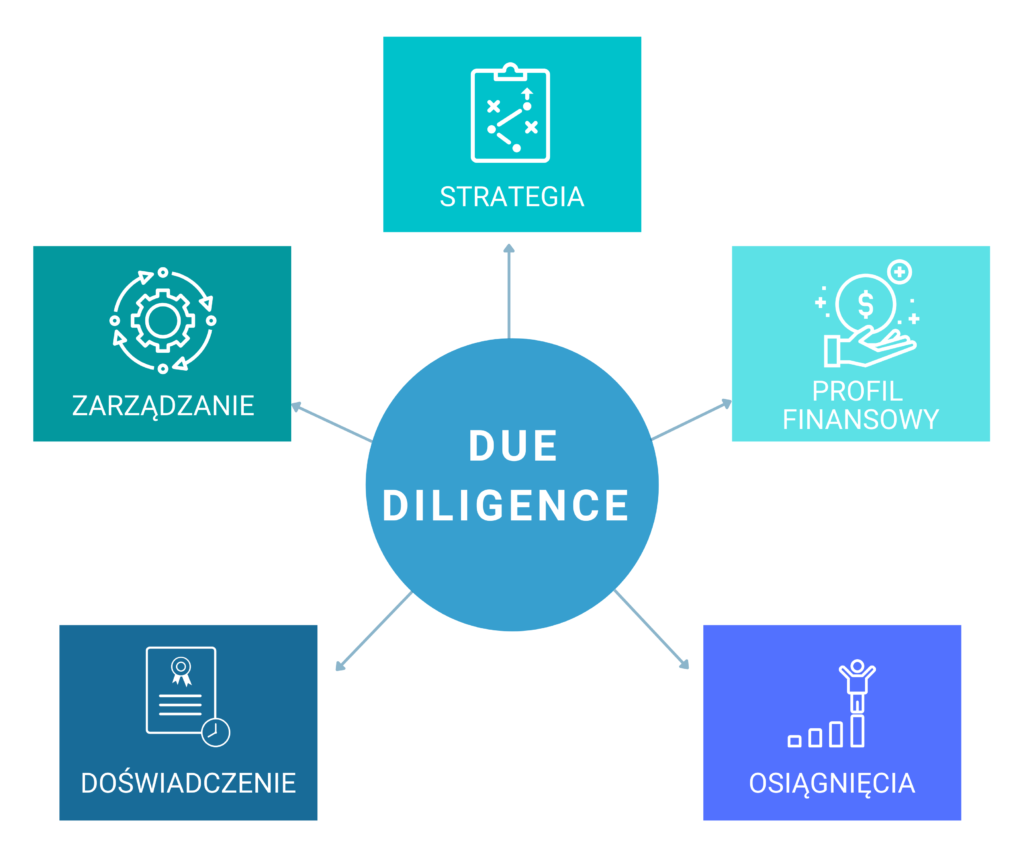

Na powodzenie i bezpieczeństwo transakcji na rynkach kapitałowych, takich jak fuzje, przejęcia czy zakup znacznych pakietów akcji lub udziałów, ma wpływ szereg czynników. Jednym z nich jest dostęp do informacji stanowiący podstawowy warunek skutecznego inwestowania. Odpowiedni dobór informacji nie jest łatwy, a dodatkowe utrudnienie stanowi ich asymetria. W transakcjach kupna-sprzedaży kupujący narażony jest na dodatkowe ryzyko, wynikające z przewagi informacyjnej sprzedającego. Jednym ze sposobów niwelowania ryzyka, będącym podstawą udanej transakcji oraz punktem wyjścia do adekwatnej wyceny wartości inwestycji jest prawidłowe przeprowadzenie procesu due dilligence.

Due dilligence to kompleksowa analiza przedsiębiorstwa, której celem jest ukazanie faktycznego stanu oraz kondycji organizacji, a także zaobserwowanie istniejącego i potencjalnego ryzyka powiązanego z transakcją. Pozwala to na zmniejszenie dysproporcji w jakości i liczbie posiadanych informacji na temat danej spółki pomiędzy sprzedającym a kupującym.

Najczęściej badanie due dilligence przeprowadzane jest przed transakcją na zlecenie i koszt strony zainteresowanej kupnem, w celu poznania podmiotu, ryzyka związanego z prowadzeniem przedsiębiorstwa oraz jego nabyciem, a także w celu identyfikacji czynników, które mogłyby wpłynąć na cenę sprzedaży bądź potencjalną korzyść lub stratę kupującego. Sprzedawca, natomiast zobowiązany jest do zapewnienia kupującemu dostępu do informacji, które są niezbędne do przeprowadzenia badania.

Badanie przeprowadzane na zlecenie sprzedającego to tzw. vendor due dilligence, służące do identyfikacji problemów, które może napotkać strona zbywająca przedsiębiorstwo. Pozwala zminimalizować ryzyko niepowodzenia transakcji oraz prowadzi do osiągnięcia możliwie najkorzystniejszych warunków dla strony sprzedającej. Ponadto umożliwia zabezpieczenie przed ujawnieniem nadmiernej ilości informacji, ponieważ raport odpowiadając na pytania interesujące potencjalnych nabywców, zabezpiecza wrażliwe dane i kontakty. Vendor due dilligence realizowane przez podmiot zewnętrzny sprzyja obiektywnemu spojrzeniu na zbywalną jednostkę, jej atuty oraz słabe strony, a także chroni sprzedającego przed sytuacją ujawnienia ryzyka, z którego nie zdawał sobie sprawy, a które ma wpływ na cenę, dając czas i możliwość wypracowania odpowiedniego stanowiska negocjacyjnego.

Due dillgence komercyjne koncentruje się najczęściej na trzech obszarach: analizie sprzedaży, rynku oraz otoczenia konkurencyjnego spółki. Polega na określeniu czy biznes, w którym badane przedsiębiorstwo działa, jest przyszłościowy z puntu widzenia inwestora, a także pozwala ocenić szansę spółki na rozwój w długim horyzoncie czasowym, określić pozycję firmy na tle konkurencji oraz ustalić aktualne i przyszłe potrzeby klientów.

Wnioski z dokonanej analizy due dilligence umożliwiają podjęcie odpowiedniej decyzji odnośnie angażowania środków finansowych na zakup przedsiębiorstwa, a także stanowią niepodważalny argument w negocjacjach w sprawie końcowej ceny transakcji. Ponadto raport z badania stanowi dobrą podstawę do ustalenia strategii rozwoju przedsiębiorstwa po przeprowadzeniu transakcji.

Navigator Business Consulting przeprowadza zarówno komercyjne, jak i finansowe due dilligence, każdorazowo dostosowane oraz zindywidualizowane dla każdej spółki. Due dillgence komercyjne koncentruje się najczęściej na trzech obszarach: analizie sprzedaży, rynku oraz otoczenia konkurencyjnego spółki. Polega na określeniu czy biznes, w którym badane przedsiębiorstwo działa, jest przyszłościowy z puntu widzenia inwestora, a także pozwala ocenić szansę spółki na rozwój w długim horyzoncie czasowym, określić pozycję firmy na tle konkurencji oraz ustalić aktualne i przyszłe potrzeby klientów. Due dilligence finansowe umożliwia pozyskanie szczegółowej wiedzy o przedsiębiorstwie oraz jest gwarantem prawidłowej wyceny. Jego podstawę stanowią głównie dowody księgowe. Badanie to ma na celu potwierdzenie rzetelności sprawozdania finansowego dostarczanego przez spółkę, określenie rzeczywistych marż osiąganych przez przedsiębiorstwo oraz zweryfikowanie czy wyniki finansowe przedstawiane w biznesplanie inwestycyjnym są zgodne z obecną sytuacją przedsiębiorstwa.

Wnioski z dokonanej analizy due dilligence umożliwiają podjęcie odpowiedniej decyzji odnośnie angażowania środków finansowych na zakup przedsiębiorstwa, a także stanowią niepodważalny argument w negocjacjach w sprawie końcowej ceny transakcji. Ponadto raport z badania stanowi dobrą podstawę do ustalenia strategii rozwoju przedsiębiorstwa po przeprowadzeniu transakcji.

W erze cyfrowej, w której żyjemy, transformacja cyfrowa stała się nie tylko pożądaną zmianą, ale wręcz koniecznością dla przedsiębiorstw na całym świecie. Proces ten nie ogranicza się jedynie do implementacji nowych technologii, ale również wymaga zmiany kultury organizacyjnej, sposobu myślenia oraz modeli biznesowych.

Zapraszamy na rozmowę z Dorotą Bury, ekspertem w dziedzinie transformacji cyfrowej przedsiębiorstw.

Od 1 lipca 2024 roku zasady wystawiania faktur sprzedaży, obieg faktur zakupowych, realizacja przelewów dla wszystkich podmiotów prowadzących działalność gospodarczą zmienią się w radykalny sposób. W życie wejdzie Krajowy System e-Faktur, który już dzisiaj wzbudza wiele emisji.

Optymalizacja procesów w przedsiębiorstwach ma kluczowy wpływ na efektywność, wydajność i konkurencyjność organizacji. Poprzez eliminację zbędnych kroków i zoptymalizowanie przepływu informacji, firmy zwiększają produktywność oraz obniżają koszty operacyjne.

Zapraszamy na krótką rozmowę z Jackiem Szwarcem – Partnerem Navigator Business Consulting, ekspertem zajmującym się wdrażaniem projektów optymalizacyjnych.

Optymalizacja kosztów w przedsiębiorstwie jest kluczowa dla zapewnienia rentowności i konkurencyjności firmy na rynku.

Optymalizacja kosztów pozwala na znalezienie sposobów na zmniejszenie wydatków, jednocześnie utrzymując lub poprawiając jakość produktów lub usług. Dzięki temu przedsiębiorstwo może zwiększyć swoją rentowność, co pozwala na inwestowanie w rozwój firmy.

Zapraszamy na krótką rozmowę z Grzegorzem Sencio – Partnerem Navigator Business Consulting, ekspertem zajmującym się wdrażaniem projektów optymalizacyjnych w której to naświetlimy