Rynek M&A w Polsce – Podsumowanie roku 2022

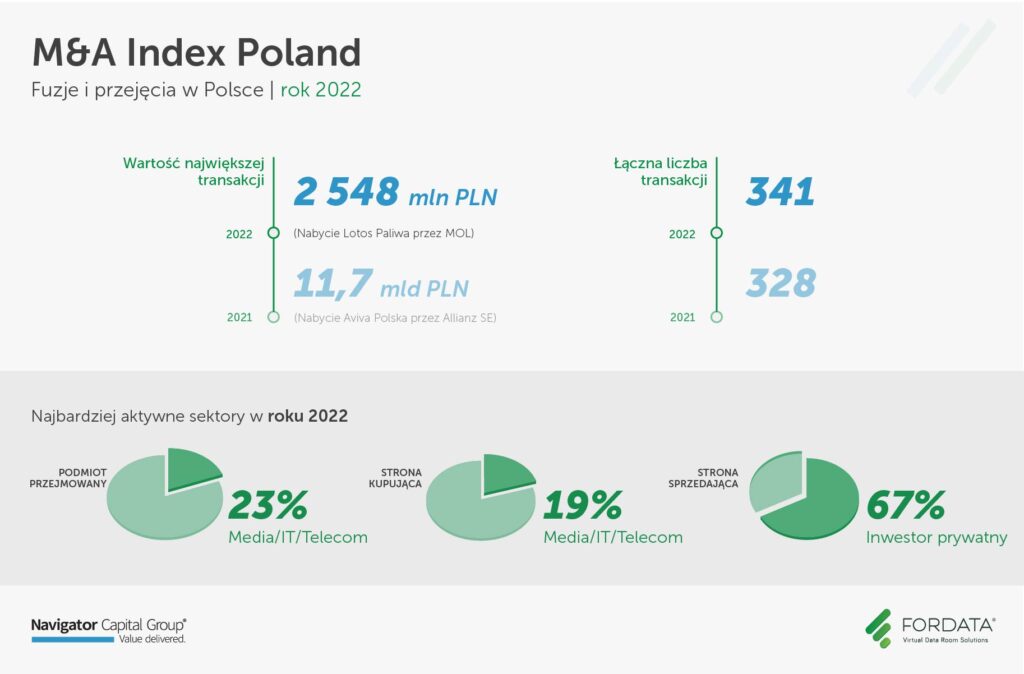

Spośród transakcji o ujawnionej wartości, największą kwotę odnotowano przy okazji przejęcia w styczniu Lotos Biopaliwa przez MOL. Akwizycja za sumę zbliżoną do 2,5 mld PLN była częścią procesu dostosowywania struktury Orlenu po fuzji z Lotosem do wymogów Komisji Europejskiej, przeciwdziałającej powstawaniu monopoli. Była to tylko jedna z kilku transakcji dokonanych przez Orlen – spółki wchodzące w skład Grupy Lotos zostały zakupione także przez Saudi Aramco, Rossi Biofuel oraz Unimot, a Orlen dokonał zakupu stacji MOLu na Słowacji i na Węgrzech.

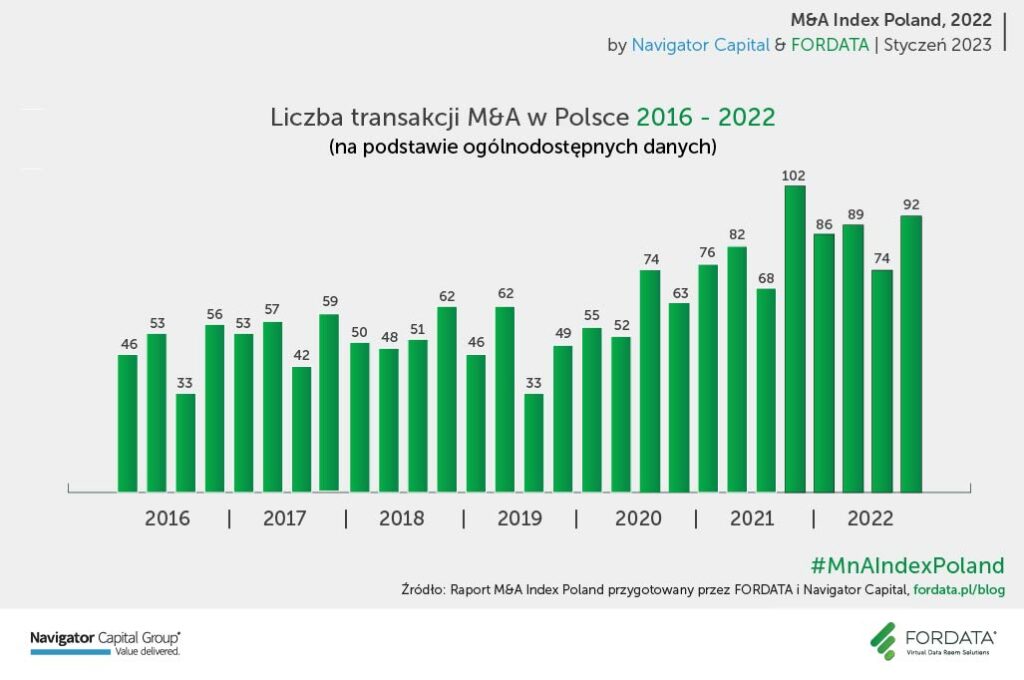

W minionym roku po raz kolejny byliśmy świadkami rekordowej liczby transakcji na polskim rynku fuzji i przejęć. Okazuje się zatem, że niepewna sytuacja geopolityczna oraz pogarszające się otoczenie makroekonomiczne, wpływające na zwiększenie kosztów finansowania transakcji M&A nie zraziły inwestorów do inwestycji w Polsce. Podkreślić trzeba, iż realizacja procesu akwizycyjnego jest wielomiesięcznym procesem i często ma znaczenie strategiczne, wobec czego inwestorzy nie zniechęcają się na skutek przejściowych zawirowań. Prognoza liczby transakcji w 2023 roku obarczona jest znaczną niepewnością. Obserwowany spadek dynamiki inflacji oraz prognozowane obniżki stóp procentowych na przełomie 2023/2024 roku powinny wspierać inwestorów w realizacji procesów buy-side, jednakże powtórzenie tegorocznego wyniku może być wyzwaniem.

Karol Szykowny, Dyrektor Departamentu Fuzji i Przejęć w Navigator Capital Group

Pobierz raport

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.