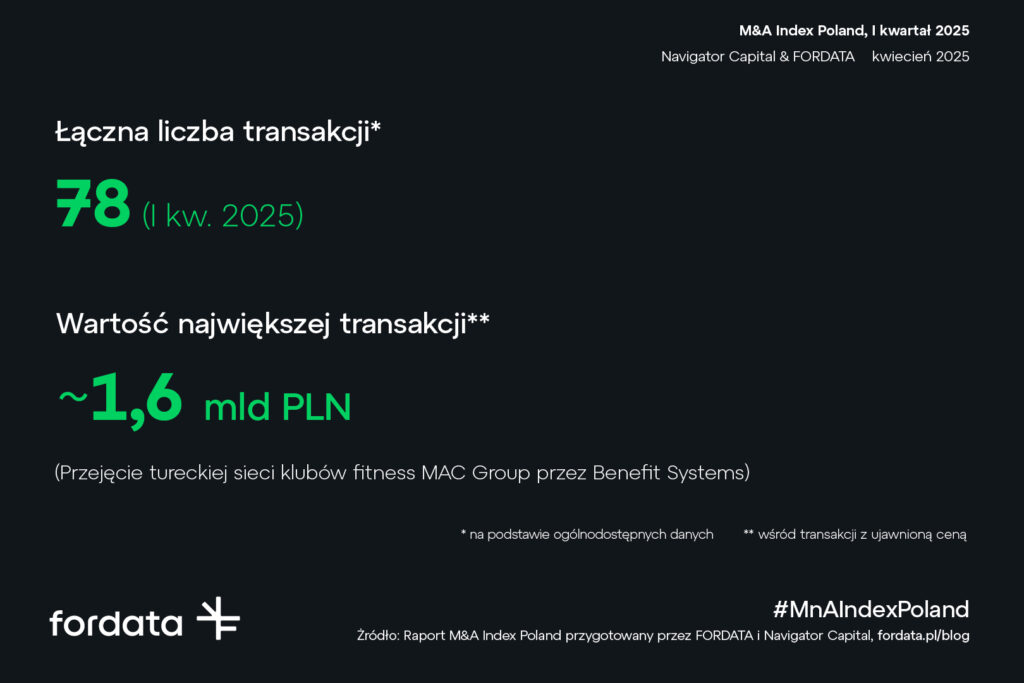

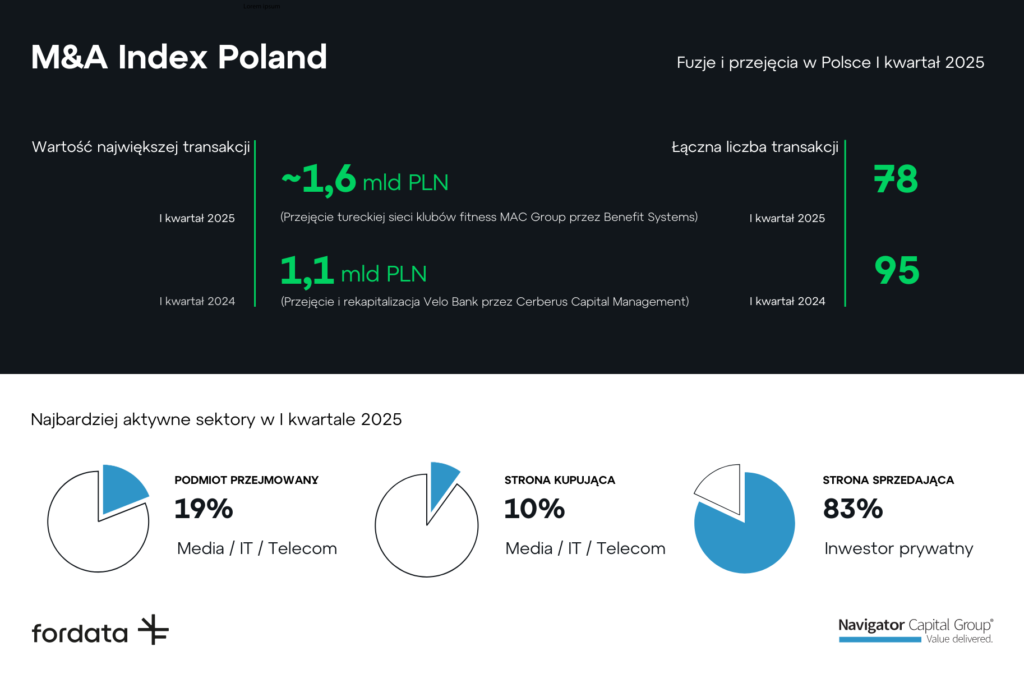

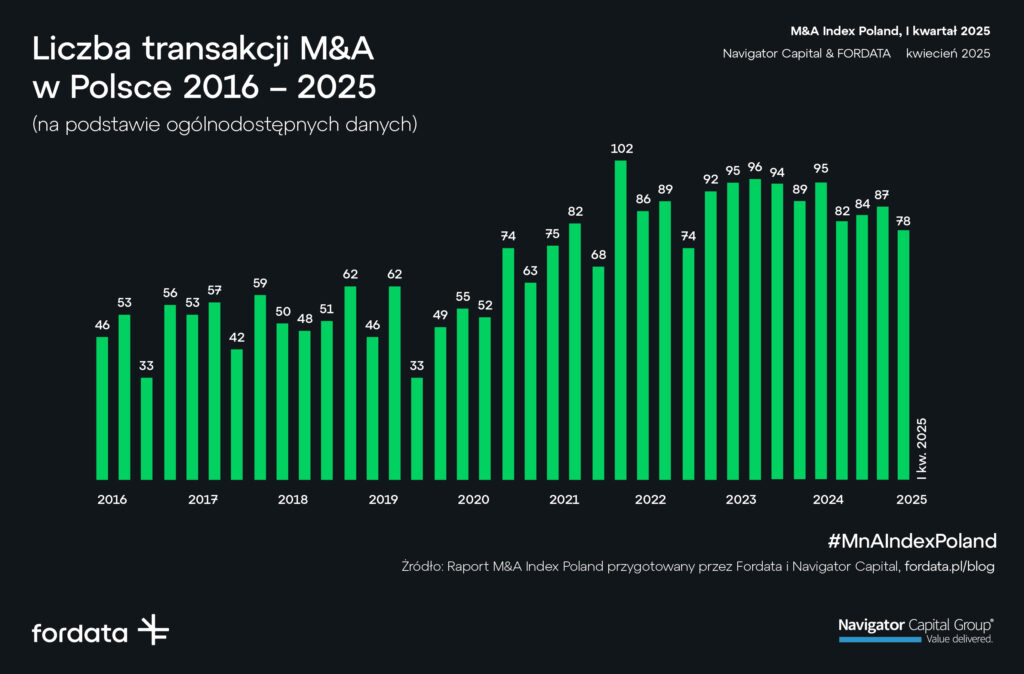

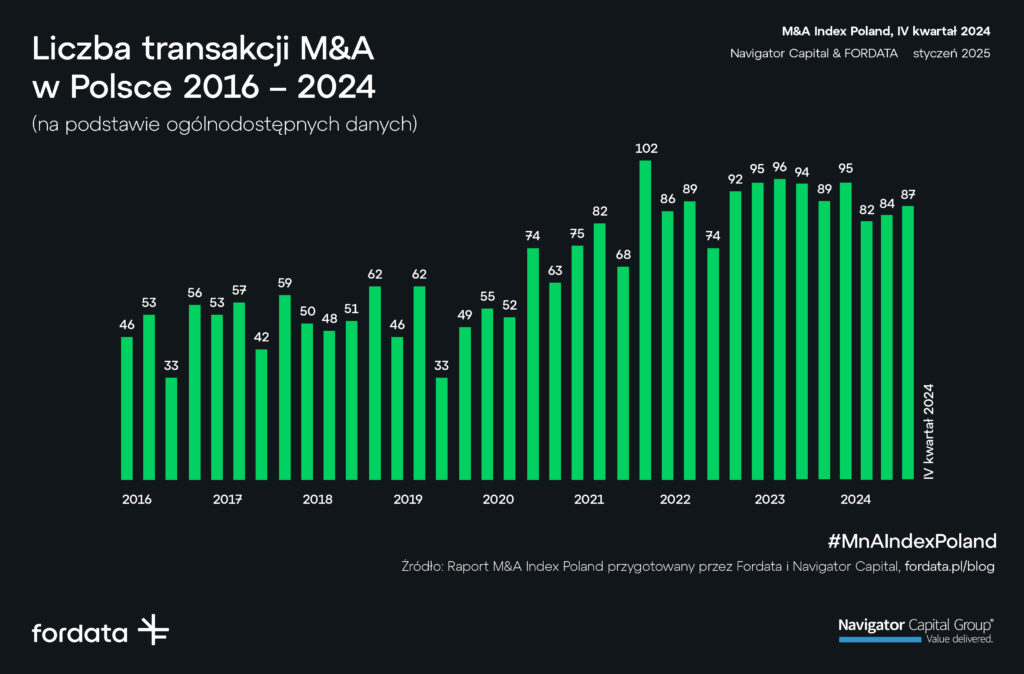

Z raportu M&A Index Poland przygotowanego przez FORDATA i Navigator Capital wynika, że w I kwartale 2025 roku przeprowadzono w Polsce łącznie 78 transakcji fuzji i przejęć. Oznacza to spadek o 18% względem analogicznego okresu 2024 roku, kiedy odnotowano 95 transakcji. Mimo spadku aktywności, Polska pozostaje atrakcyjnym rynkiem dla inwestorów – zarówno strategicznych, jak i finansowych – dzięki stabilnej gospodarce i korzystnemu położeniu w Europie Środkowo- Wschodniej.

Największą transakcją I kwartału było ogłoszone przez Benefit Systems przejęcie 100% udziałów w tureckiej sieci klubów fitness MAC Group za 380 mln EUR. MAC

Group to lider rynku fitness w Turcji, posiadający 121 klubów pod markami MAC Fit, MAC One i MAC Studio oraz sieć spa Nuspa. Transakcja wpisuje się w strategię ekspansji zagranicznej Grupy i pozwoli na umocnienie pozycji na dynamicznie rozwijającym się rynku tureckim.

Pod względem sektorowym, największą aktywność na rynku M&A odnotowano w branżach Media/IT/Telecom (19% wszystkich celów transakcyjnych), FMCG (13%), usług finansowych (10%) oraz usług (10%). Znaczącą rolę odegrały również firmy z sektorów ochrony zdrowia i biotechnologii (9%) oraz przemysłu (9%). Po stronie nabywców największy udział mieli inwestorzy z branż Media/IT/Telecom (10%), biotechnologii i ochrony zdrowia (10%), fundusze private equity i venture capital (9%) oraz FMCG (9%). Sprzedającymi najczęściej byli inwestorzy prywatni – odpowiadający za aż 83% wszystkich transakcji – oraz fundusze PE/VC (5%).

„Inwestorzy działają dziś w bardziej wymagającym otoczeniu – rosnąca niepewność geopolityczna i wątpliwości co do kierunku polityki gospodarczej USA mają realny wpływ na tempo decyzji transakcyjnych. Mimo to, zainteresowanie przejęciami utrzymuje się w tych sektorach i projektach, które dają szansę na budowę przewagi konkurencyjnej. Kluczowe pozostają dobre przygotowanie procesu oraz elastyczność po obu stronach transakcji.”

Artur Witan, Manager w Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.

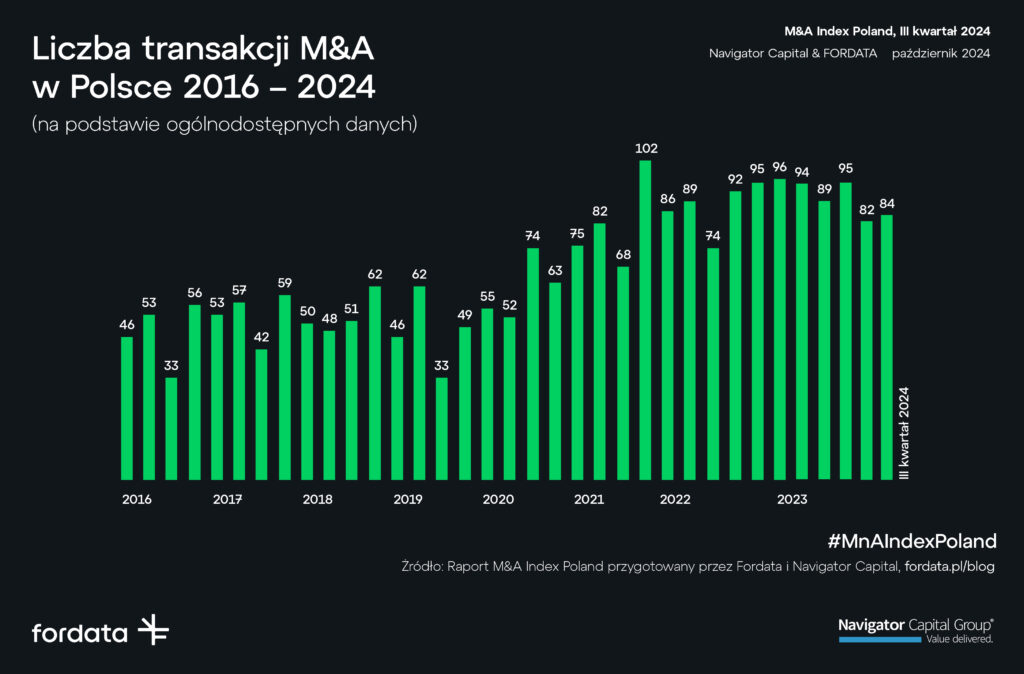

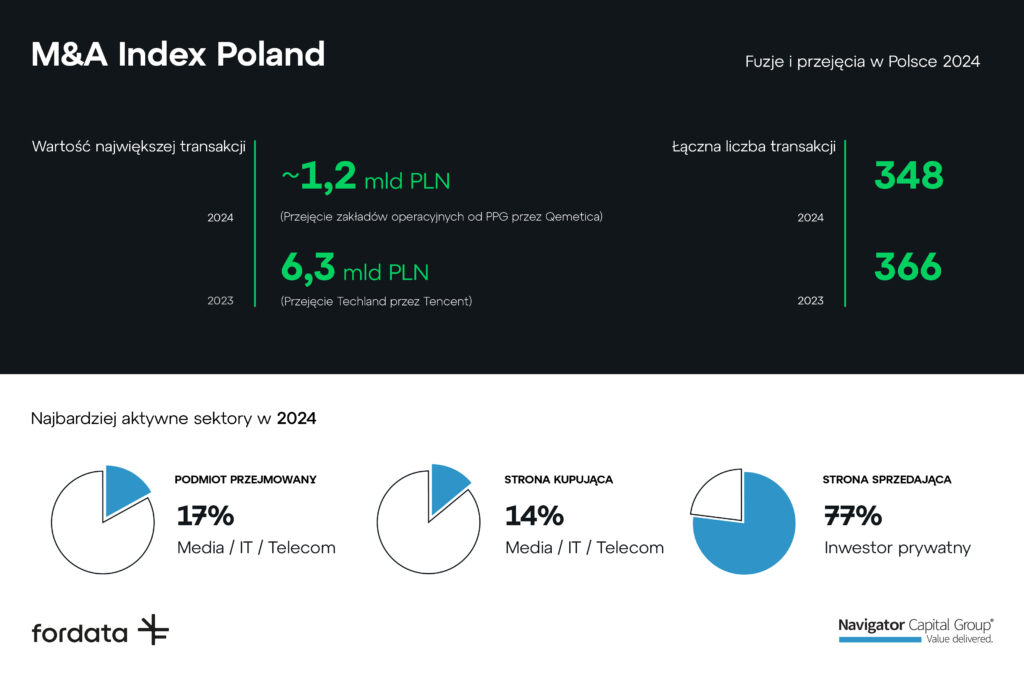

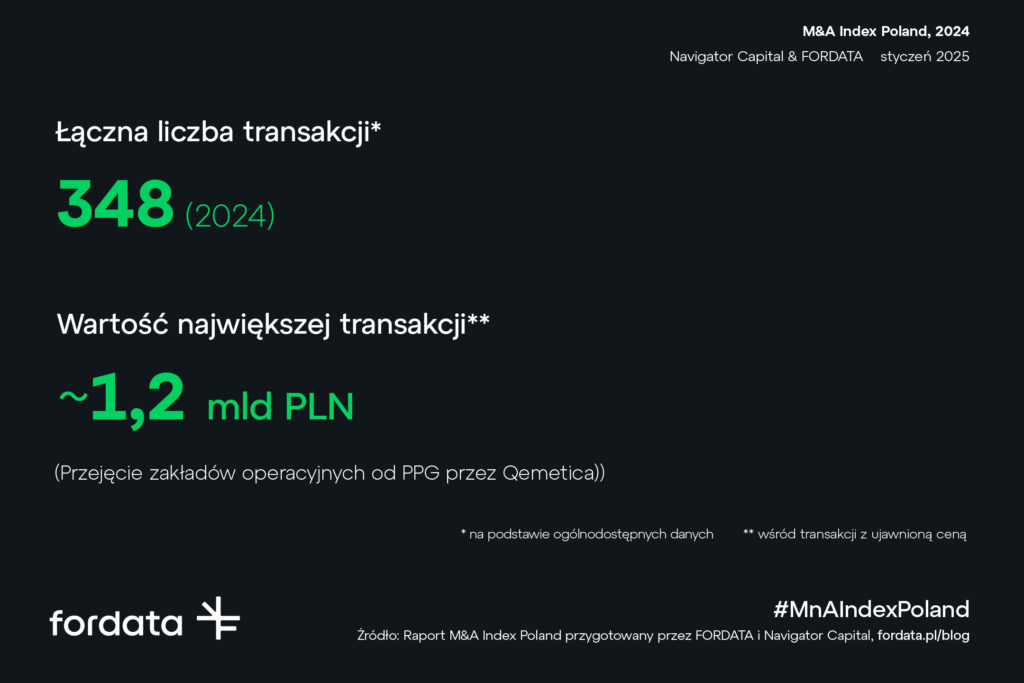

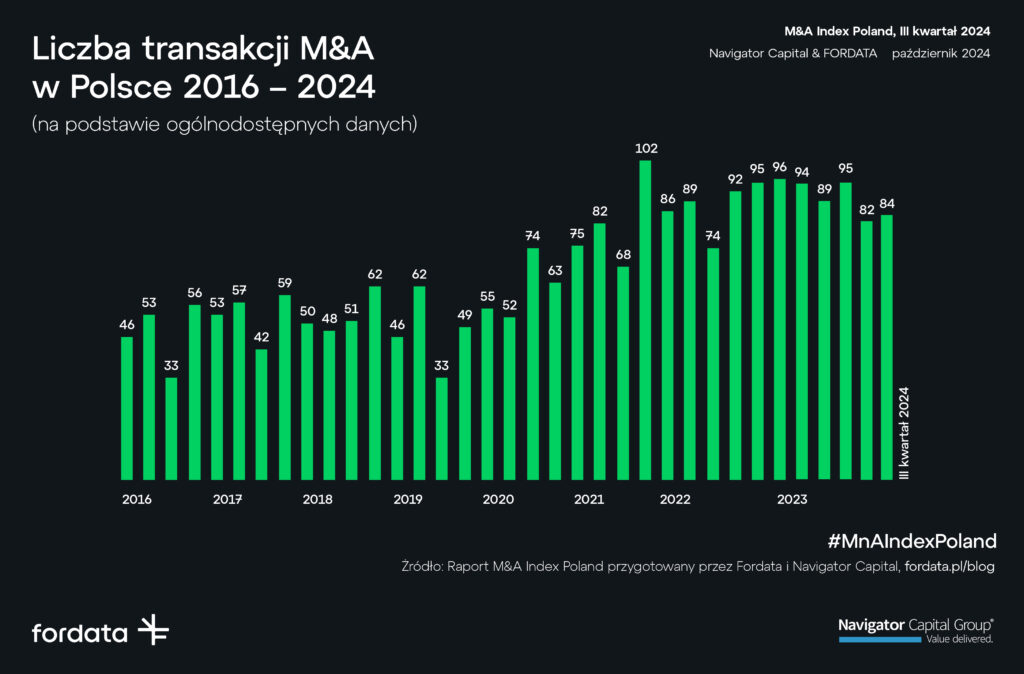

Z raportu M&A Index Poland przygotowanego przez FORDATA i Navigator Capital wynika, że w 2024 roku przeprowadzono w Polsce łącznie 348 transakcji fuzji i przejęć, co oznacza spadek o 5% w porównaniu z rokiem 2023, kiedy odnotowano 366 transakcji.

Największą transakcją w 2024 roku było przejęcie zakładów produkcyjnych w USA i Niderlandach przez polską firmę Qemetica, kontrolowaną przez Kulczyk Investments. Wartość transakcji wyniosła 1,2 mld PLN (310 mln USD). Przedmiotem przejęcia były zakłady produkujące krzemionkę strącaną oraz związane z nimi operacje badawczo-rozwojowe. Transakcja ta potwierdza rosnącą aktywność polskich firm na rynkach zagranicznych, zwłaszcza w sektorze chemicznym.

Rok 2024 był również istotny dla sektora turystyki online. Wirtualna Polska Holding S.A. zawarła umowę przejęcia 100% akcji Invia Group SE za ponad 1 mld PLN. Invia Group działa na rynkach niemieckim, austriackim, szwajcarskim oraz w Europie Środkowo-Wschodniej, oferując takie marki jak Wakacje.pl czy Travelplanet.pl. Transakcja ta wpisuje się w strategię Wirtualnej Polski, zmierzającą do umocnienia pozycji w Europie.

Pod względem sektorowym, największą aktywność na rynku M&A w Polsce odnotowano w branżach Media/IT/Telecom (17% wszystkich celów transakcyjnych), biotechnologia/ochrona zdrowia (12%) oraz FMCG (10%). Na szczególną uwagę zasługują również transakcje w sektorze produkcyjnym, które stanowiły 9% wszystkich przejęć. Po stronie nabywców dominowali inwestorzy z branży technologicznej (14%), fundusze private equity i venture capital (13%) oraz podmioty z sektora biotechnologii i ochrony zdrowia (10%). Wśród sprzedających przeważali inwestorzy prywatni, którzy stanowili aż 77% wszystkich transakcji. Fundusze PE/VC odpowiadały za 7% sprzedających, natomiast 2% transakcji dotyczyło podmiotów z sektora produkcji.

„Polski rynek M&A w 2024 roku potwierdził swoją dojrzałość, przyciągając zarówno inwestorów strategicznych, jak i finansowych. Pomimo spadku liczby transakcji, Polska nadal jest atrakcyjnym rynkiem dla przejęć, a dynamicznie rozwijające się sektory technologiczne, biotechnologiczne i ochrony zdrowia napędzają aktywność inwestorów. Rosnąca dojrzałość gospodarki, stabilne warunki makroekonomiczne oraz dobrze rozwinięta infrastruktura biznesowa sprzyjają podejmowaniu decyzji inwestycyjnych zarówno przez podmioty lokalne, jak i zagraniczne."

Artur Wilk, Manager w Departamencie Fuzji i Przejęć Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.

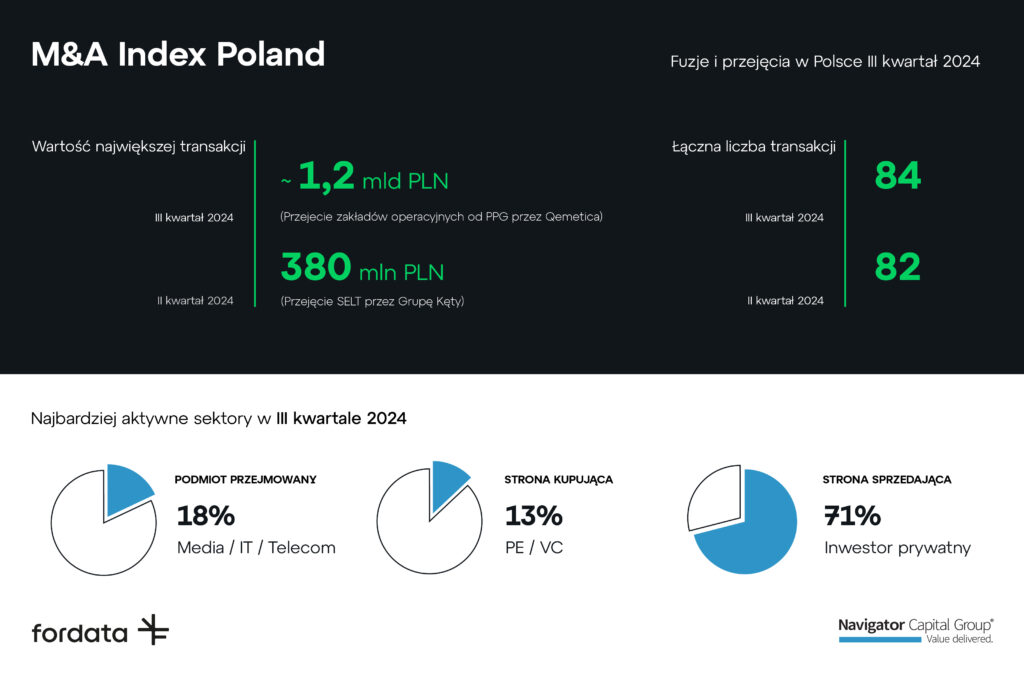

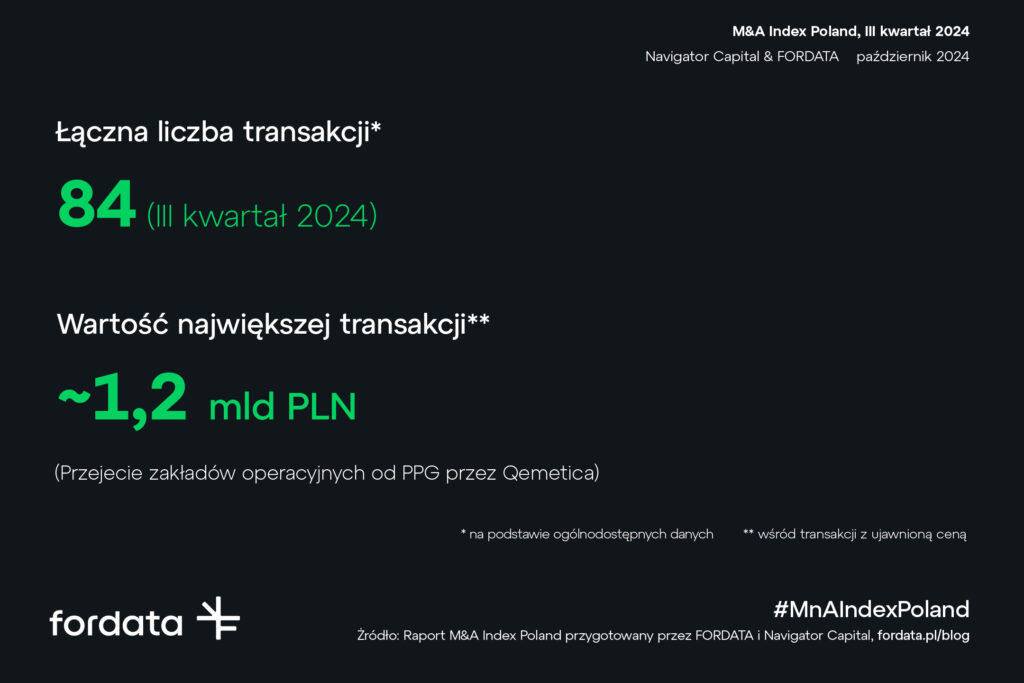

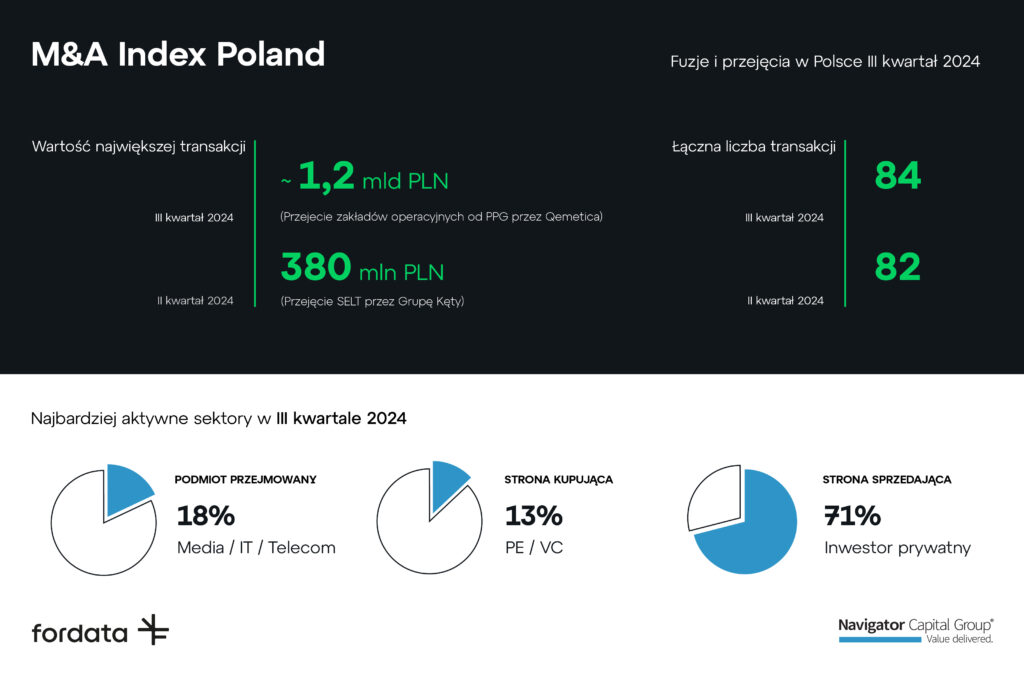

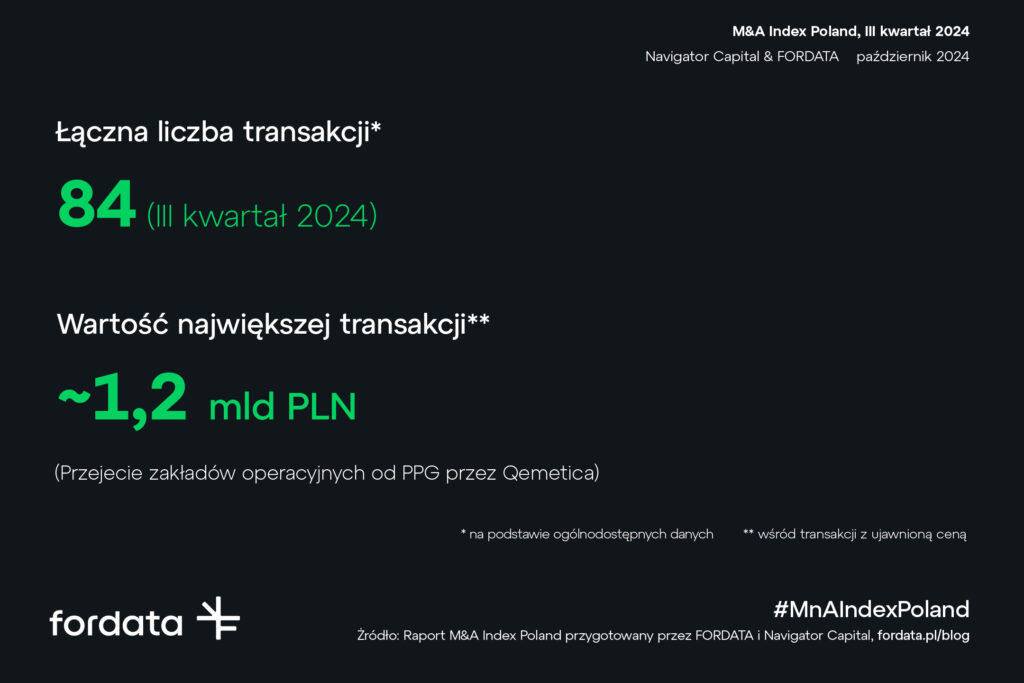

We współpracy z FORDATA Virtual Data Room przygotowaliśmy raport, w którym opisujemy 3 kwartał 2024 roku na polskim rynku fuzji i przejęć. Wynika z niego, iż w 3 kw. 2024 roku odnotowaliśmy 84 transakcje na polskim rynku fuzji i przejęć. To wynik niższy o 10 względem analogicznego kwartału 2023 r. Największą ujawnioną transakcją było przejęcie zakładów produkcyjnych i operacyjnej spółki zależnej amerykańskiego PPG przez Qemetica.

Wśród procesów akwizycyjnych, ogłoszonych w III kwartale br. najwyższą wartość miała inwestycja Qemetica, polskiej spółki chemicznej należącej do Kulczyk Investments, która przejęła operacyjną spółkę zależną PPG, oraz zakłady produkcyjne w Holandii i USA. Kwota transakcji wyniosła ok. 1,2 mld PLN. W ramach transakcji Polska grupa chemiczna przejmie niektóre aktywa oraz uzyskała prawa do prowadzenia działalności produkcyjnej i badawczo-rozwojowej w dwóch dodatkowych lokalizacjach w USA. Akwizycja ta jest jedną z największych tego typu transakcji przeprowadzonych przez polską spółkę w USA.

Zarówno z perspektywy podmiotów przejmowanych, jak i kupujących, obserwujemy wzrost aktywności w branży przemysłowej i produkcyjnej. Trzy miesiące temu odpowiadały one w sumie za 11% podmiotów przejmowanych i 7% kupujących, a w analizowanym kwartale – 21% spółek przejmowanych i 17% kupujących. Oprócz wspomnianej już akwizycji Qemetica, warto wspomnieć o zwiększonej aktywności na rynku opakowań (sprzedaż Dot2Dot SA do belgijskiego Van Genechten Packaging przez Abris Capital Partners, sprzedaż polskich oddziałów Schumacher Packaging do hiszpańskiej Saica Group, czy sprzedaż S-Druk do Grupy Netbox).

Warto również wspomnieć o innym przejęciu zagranicznym dokonanym przez polski podmiot – nabyciu Thomas Cook Tourism, najstarszej na świecie marki turystycznej z Wielkiej Brytanii przez Grupę eSky. Polacy zamierzają wesprzeć brytyjską markę w dalszym rozwoju i wykorzystać jej doświadczenie do umocnienia swojej pozycji w Wielkiej Brytanii oraz Europie Zachodniej.

Artur Wilk, Manager w Departamencie Fuzji i Przejęć Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.

We współpracy z FORDATA Virtual Data Room przygotowaliśmy raport, w którym opisujemy 3 kwartał 2024 roku na polskim rynku fuzji i przejęć. Wynika z niego, iż w 3 kw. 2024 roku odnotowaliśmy 84 transakcje na polskim rynku fuzji i przejęć. To wynik niższy o 10 względem analogicznego kwartału 2023 r. Największą ujawnioną transakcją było przejęcie zakładów produkcyjnych i operacyjnej spółki zależnej amerykańskiego PPG przez Qemetica.

Wśród procesów akwizycyjnych, ogłoszonych w III kwartale br. najwyższą wartość miała inwestycja Qemetica, polskiej spółki chemicznej należącej do Kulczyk Investments, która przejęła operacyjną spółkę zależną PPG, oraz zakłady produkcyjne w Holandii i USA. Kwota transakcji wyniosła ok. 1,2 mld PLN. W ramach transakcji Polska grupa chemiczna przejmie niektóre aktywa oraz uzyskała prawa do prowadzenia działalności produkcyjnej i badawczo-rozwojowej w dwóch dodatkowych lokalizacjach w USA. Akwizycja ta jest jedną z największych tego typu transakcji przeprowadzonych przez polską spółkę w USA.

Zarówno z perspektywy podmiotów przejmowanych, jak i kupujących, obserwujemy wzrost aktywności w branży przemysłowej i produkcyjnej. Trzy miesiące temu odpowiadały one w sumie za 11% podmiotów przejmowanych i 7% kupujących, a w analizowanym kwartale – 21% spółek przejmowanych i 17% kupujących. Oprócz wspomnianej już akwizycji Qemetica, warto wspomnieć o zwiększonej aktywności na rynku opakowań (sprzedaż Dot2Dot SA do belgijskiego Van Genechten Packaging przez Abris Capital Partners, sprzedaż polskich oddziałów Schumacher Packaging do hiszpańskiej Saica Group, czy sprzedaż S-Druk do Grupy Netbox).

Warto również wspomnieć o innym przejęciu zagranicznym dokonanym przez polski podmiot – nabyciu Thomas Cook Tourism, najstarszej na świecie marki turystycznej z Wielkiej Brytanii przez Grupę eSky. Polacy zamierzają wesprzeć brytyjską markę w dalszym rozwoju i wykorzystać jej doświadczenie do umocnienia swojej pozycji w Wielkiej Brytanii oraz Europie Zachodniej.

Artur Wilk, Manager w Departamencie Fuzji i Przejęć Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.