Zapraszamy do lektury artykułu zawierającego wypowiedzi Bartosza Krzesiaka, Dyrektora Departamentu ECM w Navigator Capital Group oraz eksperta w Business Centre Club pt. “Papierowe akcje przejdą do lamusa”, opublikowanego w dniu 11.02.2020 w dzienniku Puls Biznesu.

Link do artykułu znajduje się TUTAJ.

Bartosz Krzesiak

Dyrektor

Tel. kom.: +48 662 028 247 | E-mail: bartosz.krzesiak@navigatorcapital.pl

#dematerializacja #rejestr #dmnavigator #rejestrakcjonariuszy #dematerializacjaakcji

Zapraszamy do lektury artykułu zawierającego wypowiedzi Bartosza Krzesiaka, Dyrektora Departamentu ECM w Navigator Capital Group oraz eksperta w Business Centre Club pt. “Papierowe akcje przejdą do lamusa”, opublikowanego w dniu 11.02.2020 w dzienniku Puls Biznesu.

Link do artykułu znajduje się TUTAJ.

Bartosz Krzesiak

Dyrektor

Tel. kom.: +48 662 028 247 | E-mail: bartosz.krzesiak@navigatorcapital.pl

#dematerializacja #rejestr #dmnavigator #rejestrakcjonariuszy #dematerializacjaakcji

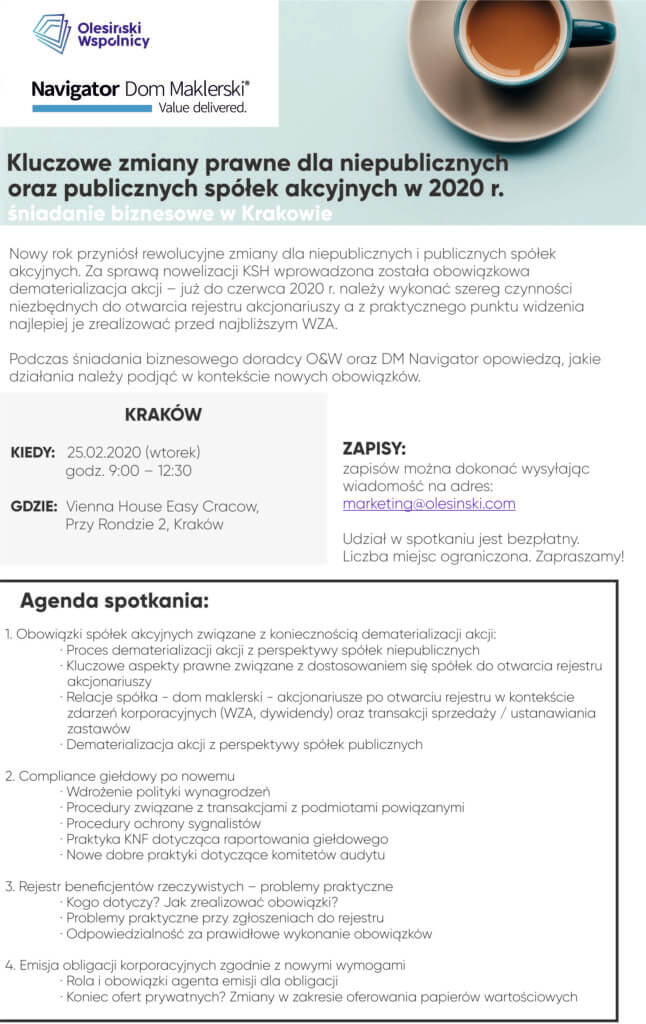

Dom Maklerski Navigator S.A. wraz z Kancelarią Olesiński i Wspólnicy serdecznie zapraszają w dniu 25 lutego 2020 r. do Krakowa na śniadanie biznesowe poświęcone kluczowym zmianom prawnym dla niepublicznych oraz publicznych spółek akcyjnych w 2020 r.

Agenda spotkania:

Termin: 25 lutego 2020 r.

Miejsce: Vienna House Easy Cracow, Przy Rondzie 2, Kraków

Zgłoszenia prosimy wysyłać na adres: marketing@olesinski.com

Udział w spotkaniu jest bezpłatny. Liczba miejsc ograniczona. Zapraszamy!