Raport M&A Index opisujący transakcje w 2025 roku, współtworzony z FORDATA Virtual Data Room jest już dostępny.

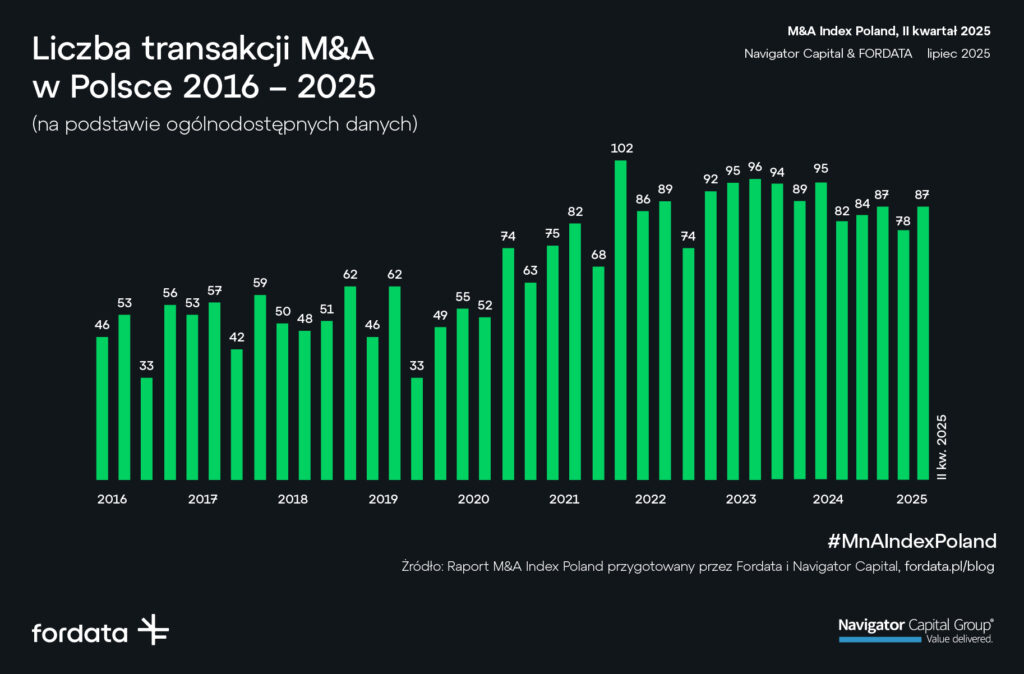

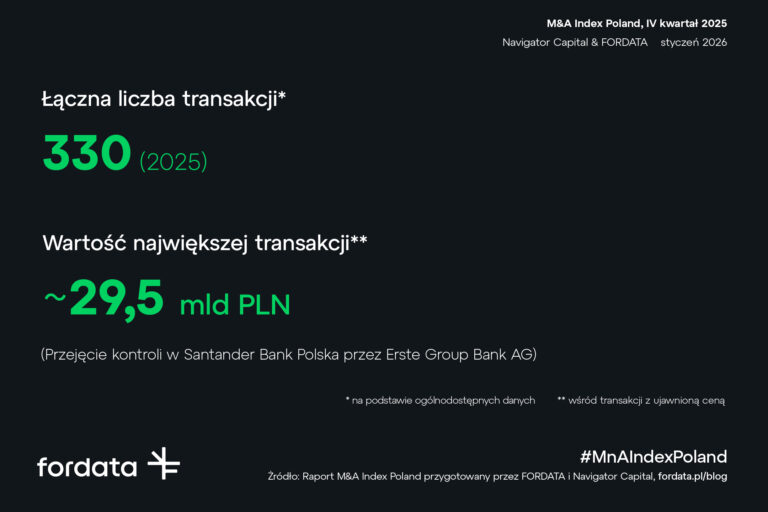

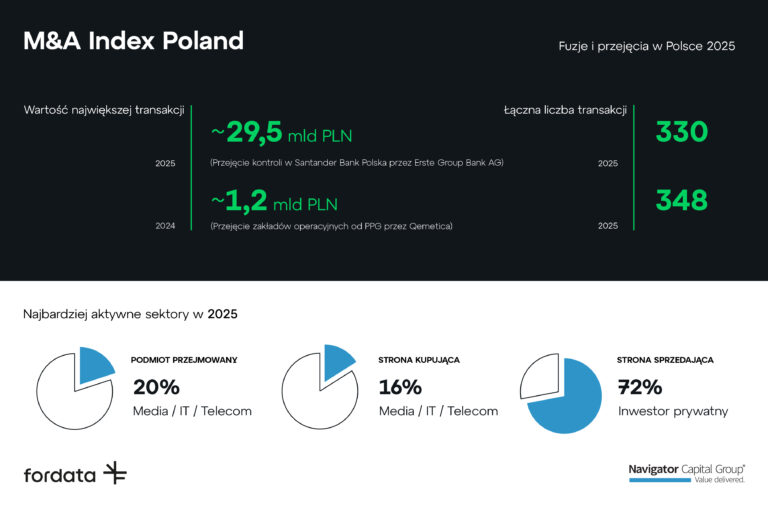

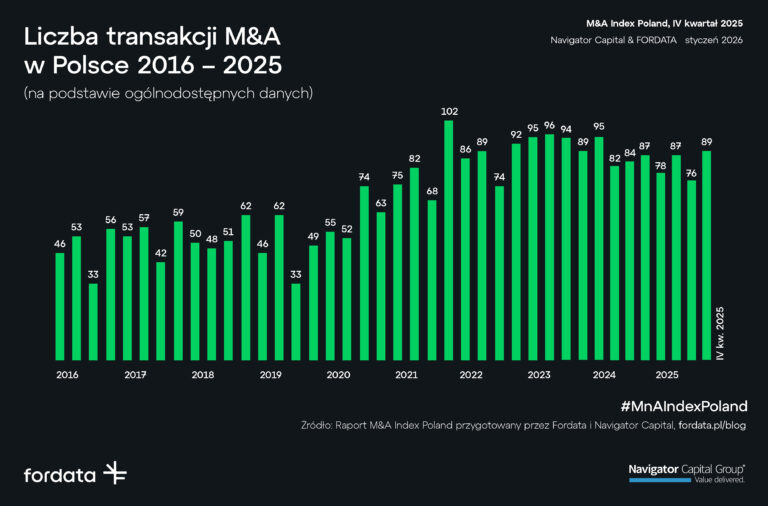

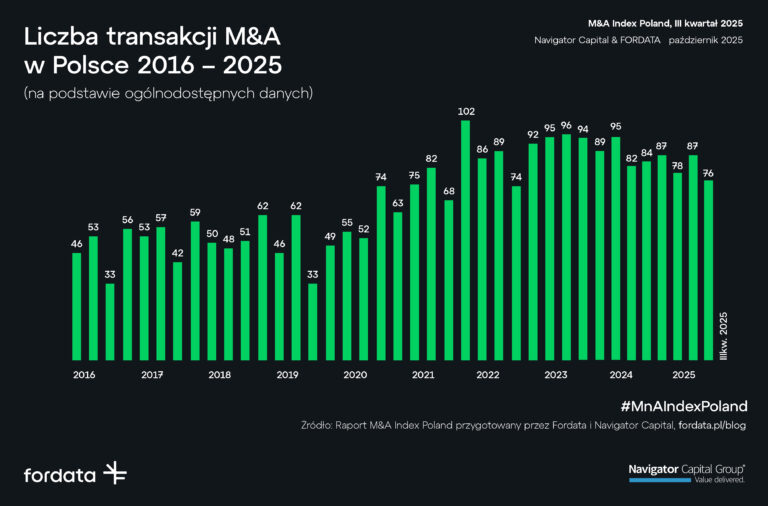

Z raportu M&A Index Poland 2025 przygotowanego przez FORDATA i Navigator Capital wynika, że w całym 2025 roku na polskim rynku przeprowadzono 330 transakcji fuzji i przejęć. Oznacza to nieznaczny spadek (o 5%) w porównaniu z rokiem poprzednim. Odnotowano nieznaczne spowolnienie aktywności transakcyjnej, a perspektywa na bieżący rok jest umiarkowanie optymistyczna i zakłada stopniowe ożywienie inwestycji.

Największą transakcją 2025 roku była sprzedaż 49% udziałów w Santander Bank Polska oraz 50% udziałów w Santander TFI na rzecz austriackiego Erste Group Bank AG. Wartość transakcji wyniosła około 29,5 mld PLN i jest to jedno z największych przejęć na europejskim rynku bankowym w minionym roku. W połowie 2025 roku Santander Bank Polska był trzecim największym bankiem w Polsce, obsługując 5,5 mln klientów detalicznych. Powodem transakcji deklarowanym przez Grupo Santander (sprzedającego) był cel biznesowy w postaci zorientowania hiszpańskiej grupy kapitałowej na rynki wschodzące Ameryki Południowej.

Polski rynek M&A 2025 – kluczowe wnioski:

Nieznaczne spowolnienie liczby transakcji przy jednoczesnym wzroście znaczenia dużych, strategicznych akwizycji

Niemcy jako rynek okazji akwizycyjnych w związku ze spowolnieniem gospodarczym i obniżonymi wycenami

wysoka aktywność w sektorze finansowym, obejmująca bankowość, asset management oraz zarządzanie wierzytelnościami

kontynuacja konsolidacji w branży ochrony zdrowia, w tym w obszarze placówek medycznych i diagnostyki

sektor spożywczy jako jeden z głównych motorów transakcji M&A, zwłaszcza w modelu ekspansji zagranicznej

rosnące zainteresowanie polskimi spółkami technologicznymi ze strony globalnych inwestorów strategicznych

„2025 rok na polskim rynku M&A charakteryzował się lekkim spowolnieniem wolumenowym przy większej liczbie dużych transakcji niż w roku poprzednim. Aktywność inwestorów koncentrowała się na budowie skali oraz ekspansji zagranicznej, szczególnie w sektorach spożywczym, finansowym, medycznym i technologicznym. Pomimo podwyższonej niepewności geopolitycznej solidne fundamenty makroekonomiczne Polski podtrzymywały zainteresowanie inwestorów. Perspektywy na 2026 rok dla polskiego rynku fuzji i przejęć pozostają umiarkowanie optymistyczne. Oczekiwane jest stopniowe ożywienie aktywności inwestycyjnej wspierane przez dalszą stabilizację inflacji, prognozowane obniżki stóp procentowych oraz poprawiającą się dostępność finansowania dłużnego. Dodatkowym katalizatorem wzrostu inwestycji w Polsce może być rozejm na Ukrainie. Zwiększa się również odporność przedsiębiorstw na wszechobecną zmienność, co powinno sprzyjać odmrażaniu procesów M&A wstrzymywanych w poprzednich okresach.”

– komentuje Artur Wilk, Manager w Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.

Raport M&A Index opisujący transakcje w III kwartale 2025, współtworzony z FORDATA Virtual Data Room jest już dostępny.

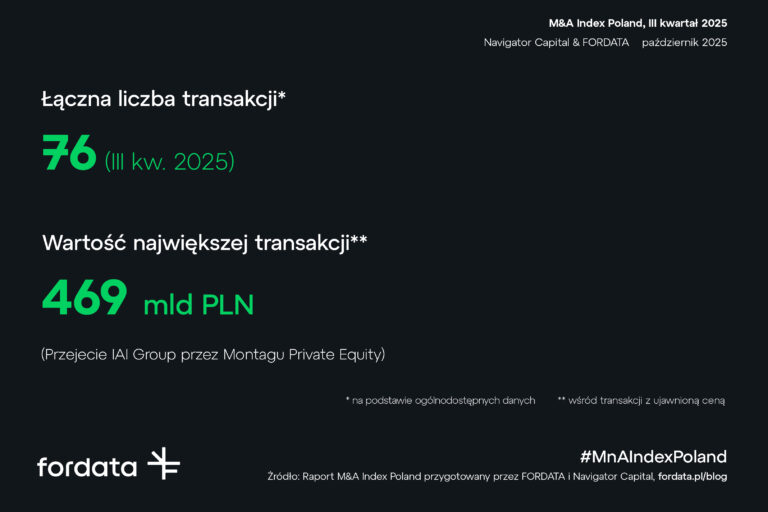

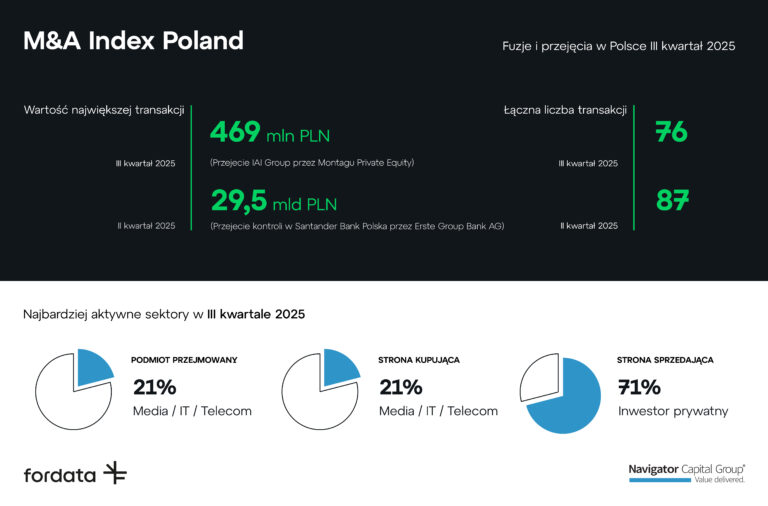

W III kwartale 2025 roku na polskim rynku zrealizowano 76 transakcji fuzji i przejęć (M&A), co oznacza spadek o 14% względem poprzedniego kwartału oraz o 10% rok do roku. Mimo przejściowego spowolnienia, spodziewane jest stopniowe ożywienie aktywności w końcówce roku.

Największym wydarzeniem III kwartału była sprzedaż 100% udziałów w IAI Group (dostawca platform e-commerce SaaS) na rzecz Montagu Private Equity.

Fundusz MCI Capital, dotychczasowy właściciel spółki, uzyskał z transakcji ok. 469,3 mln PLN wpływów netto, realizując jedną z największych dezinwestycji w swojej historii.

IAI Group obsługuje ponad 13 tys. sklepów w Polsce i na Węgrzech oraz odpowiada za ponad 10% obrotu polskiego rynku e-commerce.

Media / IT / Telecom – 21%,

Biotechnologia / Ochrona zdrowia – 12%,

Handel detaliczny – 9%,

FMCG – 8%,

Produkcja – 8%,

Usługi finansowe – 7%.

Nabywcy: Media/IT/Telecom (21%), Biotechnologia i zdrowie (9%), fundusze PE/VC (8%), przemysł (8%).

Sprzedający: inwestorzy prywatni (71%), fundusze PE/VC (9%), Media/IT/Telecom (4%).

Grupa Trend (Polska) przejęła niemiecką Gala Group – producenta świec i dekoracji.

SIBS (Portugalia) nabył ITCARD, operatora sieci Planet Cash i Planet Pay.

InPost przejął hiszpańską spółkę Sending, rozszerzając działalność w Europie.

Viking Global Investors (USA) objął większościowy pakiet w Callstack.

W.Kruk przejął markę biżuterii Lilou.

Suempol (Polska) kupił Van Biesen & Pieters (Belgia), firmę przetwarzającą krewetki.

"Stagnacja na rynku M&A w Polsce ma swoje podłoże w istotnej niepewności generowanej przez otoczenie geopolityczne i makroekonomiczne. Transakcje M&A, jako narzędzie długoterminowego wzrostu przedsiębiorstw, wymagają precyzyjnego planowania oraz możliwości określenia rezultatów takich inwestycji. Wzrost napięć międzynarodowych, niepewność dotycząca taryf celnych w USA oraz przyszłej aktywności europejskiego przemysłu sprawiają, że część inwestorów wstrzymuje decyzje o zaangażowaniu w transakcje fuzji i przejęć. Z drugiej strony, presja na obniżki stóp procentowych, stabilny poziom inflacji oraz istotne inwestycje publiczne – m.in. w sektorze zbrojeniowym czy w ramach KPO – powodują, że atrakcyjność polskich podmiotów w oczach inwestorów zagranicznych może rosnąć, co przekłada się na wzrost liczby obserwowanych transakcji. Obserwujemy również coraz odważniejsze ruchy polskich firm inwestujących w zagraniczne aktywa i przewidujemy, że trend ten będzie w kolejnych okresach się umacniał."

– komentuje Artur Wilk, Manager w Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.

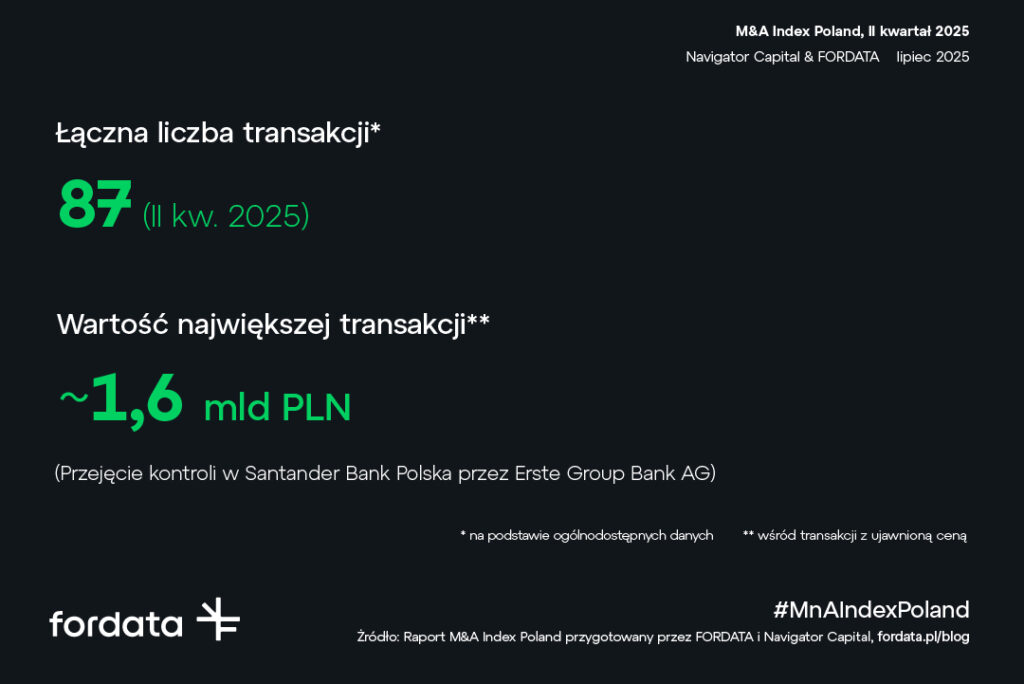

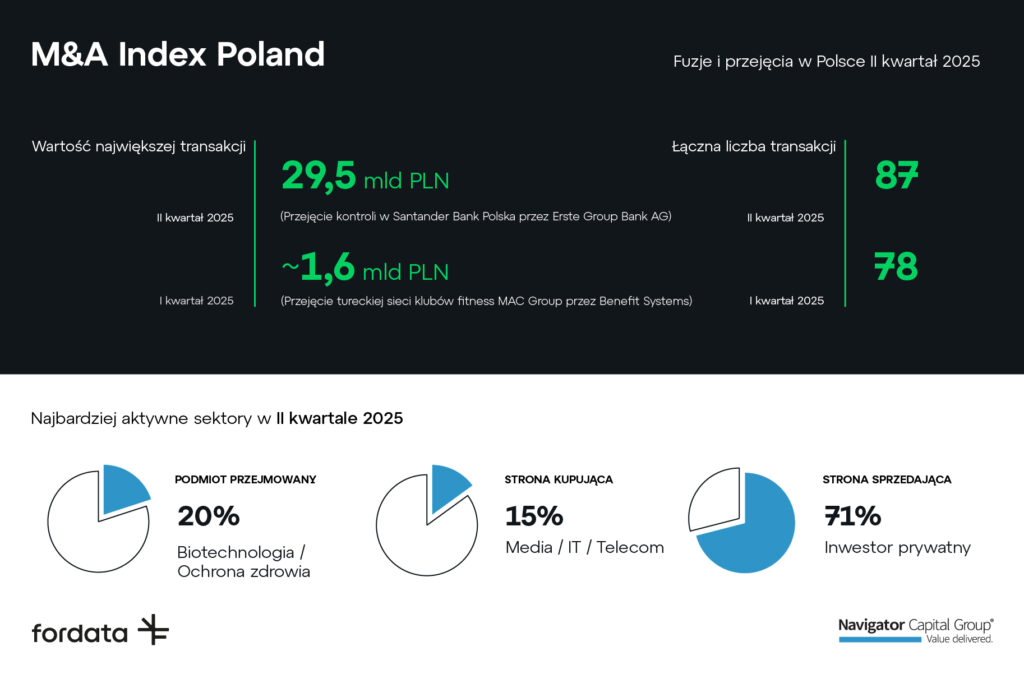

Raport M&A Index opisujący transakcje w II kwartale 2025, współtworzony z FORDATA Virtual Data Room jest już dostępny.

"Lekki wzrost liczby transakcji może sygnalizować przyszłą aktywizację działalności transakcyjnej w Polsce i Europie, zwłaszcza w kontekście pozytywnych przesłanek, takich jak prognozowana obniżka stóp procentowych oraz oczekiwane uspokojenie sytuacji geopolitycznej. Dodatkowym paliwem dla rynku M&A mogą być rosnące nakłady na przemysł zbrojeniowy oraz projekty realizowane w ramach Krajowego Planu Odbudowy.”

– komentuje Artur Wilk, Manager w Navigator Capital Group

Raport M&A Index Poland to pozycja, która na stałe wpisała się w kalendarz branżowych podsumowań w Polsce. Raporty przygotowywane są co kwartał przez firmę doradcza Navigator Capital oraz firmę FORDATA, lidera w zakresie rozwiązań IT wspierających fuzje i przejęcia.

Opracowania te maja na celu pokazanie dynamiki polskiego rynku fuzji i przejęć, z naciskiem na opis najciekawszych naszym zdaniem transakcji. Obserwujemy także częstotliwość wykorzystania narzędzia Virtual Data Room w transakcjach M&A w Polsce.