Dom Maklerski Navigator: Wyniki sprzedażowe za 2Q 2019 r. potwierdzeniem utrzymującego się popytu na rynku nieruchomości mieszkaniowych.

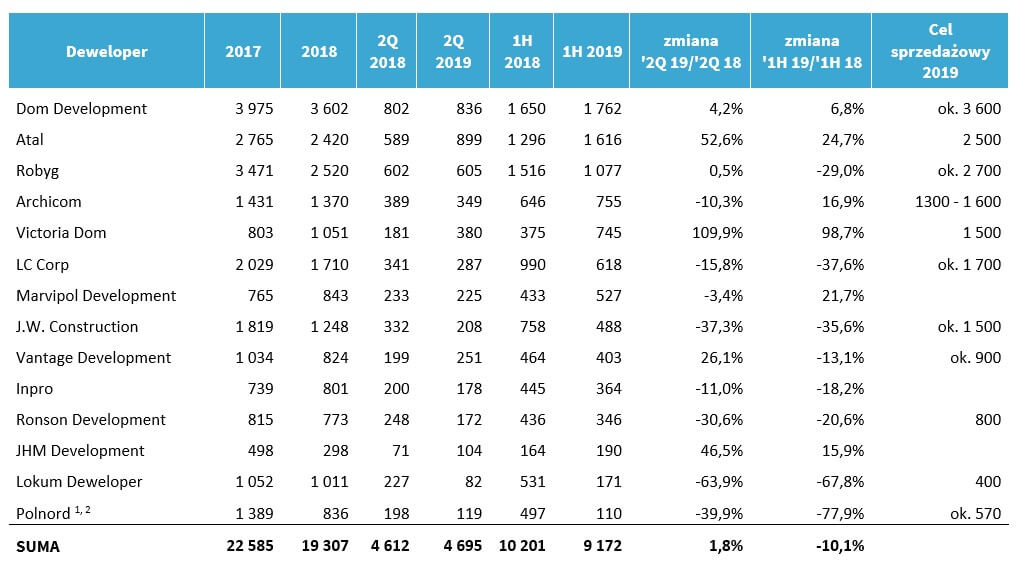

W drugim kwartale 2019 r. ujęci w raporcie deweloperzy zakontraktowali 4 695 lokali wobec 4 477 mieszkań sprzedanych we wcześniejszym kwartale, co oznacza 4,9% wzrost q/q. Porównując 2Q bieżącego roku z analogicznym okresem roku poprzedniego, okazuje się, że sprzedaż w drugim kwartale 2019 r. była wyższa o 1,8%. Dane te są dla nas potwierdzeniem, że na rynku cały czas utrzymuje się wysoki popyt na mieszkania, szczególnie wśród kupujących na własne potrzeby. Dostrzegamy również utrzymanie wysokiego udział nabywców gotówkowych, co jest konsekwencją bogacenia się społeczeństwa i środowiska niskich stóp procentowych. Znaczący spadek dynamiki sprzedaży w 1H 2019 r. wobec 1H 2018 r. jest wynikiem bardzo słabego 1Q bieżącego roku.

Kolejny kwartał z rzędu polska gospodarka odnotowuje zadowalający wzrost, który pozytywnie wpływa na branże deweloperską. W pierwszym kwartale 2019 r. wzrost PKB wyniósł 4,7% r/r. Wzrost gospodarczy lekko zwalnia (dla porównania w poprzednim kwartale wzrost wyniósł 4,9%, a w analogicznym okresie tj. 1Q 2018 r. wynosił 5,2%), jednak tempo wzrostu gospodarki jest nadal bardzo szybkie, szczególnie w porównaniu do europejskiej średniej w wysokości 1,5% r/r. Wynik po raz kolejny z rzędu jest wyższy od oczekiwań, które zakładały wzrost poniżej 4,5%. Dodatkowo, szacowana stopa bezrobocia rejestrowanego wyniosła w czerwcu 5,3%, co oznacza, że bezrobocie spadło na przestrzeni ostatniego roku o 0,5 p.p. Stopa bezrobocia spada regularnie od stycznia 2013 r., w którym wynosiła aż 14,2%. Warto również zauważyć, że na przestrzeni ostatnich 28 lat wskaźnik bezrobocia

w żadnym momencie nie zanotował tak niskiego odczytu.

W poprzedniej edycji raportu akcentowaliśmy problem związany z otrzymywaniem przez deweloperów niezbędnych decyzji administracyjnych. Trudności na poziomie samorządowym istotnie wpłynęły na niski poziom oferty wśród deweloperów. Obecnie część spółek posiada bogaty bank ziemi, który jednak ze względu na brak zgód administracyjnych uniemożliwia realizację inwestycji. Na szczęście dla sektora, w kwietniu i maju bieżącego roku urzędy największych miast w Polsce wydały pozwolenia na budowę ponad 13 tysięcy nowych mieszkań. Oznacza to, że przez dwa miesiące deweloperzy otrzymali więcej pozytywnych decyzji niż w całym pierwszym kwartale bieżącego roku. Efekt wyborów samorządowych, który przełożył się na mniejszą sprawność funkcjonowania urzędów w 4Q 2018 r. był widoczny również w 1Q 2019 r. Z informacji, które do nas docierają, należy wnioskować, że urzędy funkcjonują obecnie bez większych zakłóceń.

W 2Q 2019 r. widoczny był wzrost aktywności deweloperów na rynku długu korporacyjnego. W pierwszym półroczu bieżącego roku ujęte w raporcie podmioty pozyskały poprzez emisję obligacji 475 mln PLN, z czego 403 mln PLN w 2Q. Naszym zdaniem ożywienie w zakresie nowych emisji było związane z dwoma czynnikami. Pierwszym z nich był napływ nowych środków do funduszy aktywnych na rynku długu korporacyjnego, zaś drugim chęć pozyskania kapitału jeszcze przed zmianami regulacyjnymi, które weszły w życie z dniem 1 lipca bieżącego roku. Przypominamy, że od 1 lipca 2019 r. regulator nałożył na emitentów obowiązek rejestracji papierów wartościowych w KDPW przy pośrednictwie agenta emisji.

Na podstawie danych finansowych deweloperów opublikowanych na koniec 1Q 2019 r. stwierdzamy, że branża znajduje się w stabilnej kondycji finansowej. Jesteśmy zdania, że poziom zadłużenia sektora znajduje się na bezpiecznym poziomie. Na koniec czerwca 2019 r. łączny outstanding analizowanych przez nas podmiotów wyniósł 3,3 mld PLN. Uważamy również, że większość z ujętych w raporcie spółek posiada zdrowe fundamenty do dalszego rozwoju przy wykorzystaniu długu. Wobec powyższego podtrzymujemy naszą opinię z poprzedniej edycji raportu, że jest zbyt wcześnie, aby wieszczyć załamanie na rynku nieruchomości mieszkaniowych.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, LC Corp SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA. Dodatkowo, najnowsza edycja raportu została rozszerzona o komentarz prawny Kancelarii Kochański i Partnerzy dotyczący zmiany w ustawie Prawo Budowlane.

Liczba mieszkań sprzedanych przez deweloperów w latach 2016-1H2019

1 dane ważone udziałem Polnord w spółkach Grupy; dane za 2Q 2019 r. nie uwzględniają anulacji umów

Zachęcamy do lektury pełnego raportu przygotowanego przez Analityków Domu Maklerskiego Navigator – Raport

Problemy deweloperów z uzyskiwaniem pozwoleń na budowę hamulcem branży w 1Q 2019 r.

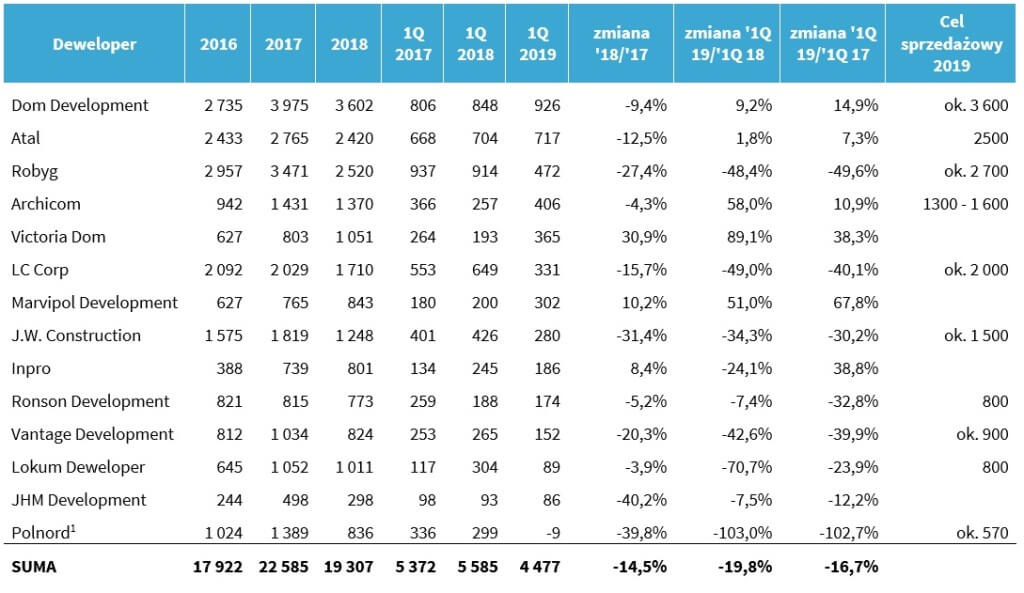

1Q 2019 r. pod względem sprzedaży był dla analizowanych deweloperów okresem relatywnie słabym w porównaniu do wyników z 2018 r. i 2017 r., w których mieliśmy do czynienia z największym prosperity branży. Ujęte w raporcie spółki zakontraktowały w ubiegłym kwartale łącznie 4 477 lokali, co oznacza spadek o 19,8% oraz 16,7% w stosunku do analogicznego okresu odpowiednio 2018 r. oraz 2017 r. Naszym zdaniem powodem tak dużych spadków są przede wszystkim problemy w uzyskiwaniu decyzji administracyjnych, które wzmogły się w ostatnim czasie. W związku z tym na początku 2019 r. deweloperzy mieli mocno wyprzedaną ofertę, której nie byli w stanie odpowiednio szybko uzupełnić. W naszej ocenie popyt, w szczególności na własny użytek, pozostaje stabilny, choć część deweloperów zaczyna dostrzegać wyhamowanie popytu inwestycyjnego.

Branży sprzyja bardzo dobra sytuacja makroekonomiczna. W 2018 r. tempo wzrostu PKB wyniosło 5,1% i był to najszybszy wzrost od 2007 r. Prognozy na 2019 r. i 2020 r. zakładają niższe tempo rozwoju niż w roku 2018 r., jednak nadal bardzo solidne, zdecydowanie powyżej średniej europejskiej. Niskie stopy procentowe, niskie bezrobocie oraz rosnące płace sprzyjają branży. Nieco niepokojące w kontekście potencjalnego wzrostu stóp procentowych są najnowsze odczyty inflacji, która przyspiesza. Póki co cały czas znajduje się ona jednak poniżej celu inflacyjnego NBP, a Rada Polityki Pieniężnej jeszcze nie sygnalizuje, aby widziała potrzebę wzrostu stóp procentowych.

Utrzymujący się niedobór pracowników fizycznych, rosnące płace oraz dynamiczna podwyżka cen materiałów oraz gruntów miały negatywny wpływ na marże osiągane przez analizowanych deweloperów w 2018 r. Wzrost kosztów powinien mieć jednak większy wpływ na marże realizowane w 2019 i 2020 r., kiedy spółki zaczną rozliczać inwestycje zrealizowane w całości po wyższych cenach. W pierwszych miesiącach 2019 r. widać stabilizację kosztów zarówno wykonawstwa jak i gruntów, choć ma ona miejsce na relatywnie wysokich poziomach. Zmniejszyło się również ryzyko odpływu znaczącej ilości pracowników budowlanych z Ukrainy za Odrę. Niemcy otworzą swój rynek pracy dla obywateli państw spoza Unii Europejskiej w 2020 r., jednak nowe regulacje postawiły istotne wymagania dla potencjalnych pracowników.

Spodziewamy się, że kolejne kwartały będą dla branży wymagające, jednak podtrzymujemy naszą opinię z poprzednich edycji raportu, że jest zbyt wcześnie, aby wieszczyć załamanie na rynku nieruchomości mieszkaniowych. Świadczy o tym chociażby fakt, że pomimo wzrostu cen gruntów analizowane spółki przeznaczyły na ich zakupy w 2018 r. istotne kwoty oraz nie planują zwalniać tempa nabywania nowych działek również w 2019 r. Deweloperzy, którzy są najbliżej rynku ciągle widzą wysoki popyt oraz możliwość zrealizowania satysfakcjonujących marż w perspektywie co najmniej dwuletniej.

1Q 2019 r. podobnie jak cały 2018 r. cechował się niską aktywnością analizowanych deweloperów w zakresie emisji długu. Ubiegły rok był bardzo trudny dla całego rynku obligacji korporacyjnych ze względu na aferę GetBack. Od początku 2019 r. mamy już jednak do czynienia ze stosunkowo niewielkimi, ale jednak napływami kapitału do funduszy obligacji korporacyjnych, dzięki czemu rynek pierwotny odżył. Analizowani deweloperzy uplasowali relatywnie niewielką ilość nowych papierów, choć aktywni byli deweloperzy komercyjni nieanalizowani w raporcie.

Większość analizowanych spółek posiada komfortową strukturę zapadalności długu. Spodziewamy się, że w kolejnych miesiącach deweloperzy mieszkaniowi wyjdą jednak szerzej na rynek z emisjami refinansującymi, starając się co najmniej utrzymać obecny outstanding wyemitowanych obligacji. Na koniec 2018 r. łączny poziom długu finansowego analizowanych w raporcie deweloperów osiągnął wartość 4,5 mld zł, i wzrósł o ponad 100 mln zł w stosunku do końca 2017 r. Analizowani deweloperzy zwiększyli przy tym o ponad 330 mln zł zadłużenie z tytułu emisji obligacji, redukując równocześnie o prawie 220 mln zł zadłużenie bankowe.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, LC Corp SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w latach 2016-1Q2019

1 dane ważone udziałem Polnord w spółkach Grupy

Zachęcamy do lektury pełnego raportu przygotowanego przez Analityków Domu Maklerskiego Navigator – Raport

W ostatnich kilku dniach KNF skierował do GPW żądanie zawieszenia notowań 10 spółek notowanych na GPW.

Powodem skierowania żądania zawieszenia obrotu było przekazanie w raportach bieżących opublikowanych przez tych emitentów informacji o braku podania do publicznej wiadomości raportów rocznych za rok obrotowy 2018 lub nieprzekazaniu kompletnych raportów rocznych za rok obrotowy 2018, tj. niezawierających sprawozdań niezależnego biegłego rewidenta, w terminie określonym przepisami prawa.

Zgodnie z § 79 ust. 7 Rozporządzenia w sprawie informacji bieżących i okresowych, raport roczny i skonsolidowany raport roczny przekazuje się jednocześnie, w dniu określonym przez emitenta w raporcie bieżącym, o którym mowa w § 80 ww. Rozporządzenia, nie później niż cztery miesiące od dnia zakończenia roku obrotowego.

Argumentacja spółek dotycząca opóźnienia w publikacji kompletnych raportów rocznych za 2018 r. była różna ale można założyć, że w większości przypadków tak naprawdę chodziło o problemy z podpisem elektronicznym, co uniemożliwiało biegłemu rewidentowi wydanie sprawozdania z badania sprawozdania finansowego Spółki w zaplanowanym terminie.

Jeśli tylko można to lepiej publikacji raportów okresowych nie pozostawiać na ostatnią chwilę – tak co do zasady, a w szczególności w sytuacji gdy po raz pierwszy zastosowanie mają nowinki formalno-techniczne (e-podpisy) czy np. zmiany prawne w zakresie treści raportów. Zapewne gdyby ww. emitenci wyznaczyli wcześniejsze daty publikacji raportów rocznych za 2018 r. to byłby jeszcze czas na naprawienie sytuacji z e-podpisami i uniknięcie przykrych konsekwencji – przykrych przede wszystkim dla akcjonariuszy z powodu braku możliwości obrotu akcjami.

Bartosz Krzesiak

Dyrektor

Tel. kom.: +48 662 028 247 | E-mail: bartosz.krzesiak@navigatorcapital.pl