Dom Maklerski Navigator: Dobry rok w wykonaniu deweloperów pomimo panującej pandemii

Ubiegły rok był niezwykle trudnym czasem dla całej gospodarki. Panująca pandemia postawiła przed wszystkimi branżami liczne wyzwania, z którymi musieli zmierzyć się przedsiębiorcy. Wiele sektorów do dnia dzisiejszego boryka się z bezpośrednimi i pośrednimi reperkusjami COVID-19, co sprawia, że liczne gałęzie gospodarki do dziś nie powróciły do efektywności działania sprzed pandemii. Uważamy, że na tle całego rynku sektor deweloperów mieszkaniowych poradził sobie z trudami 2020 r. bardzo dobrze.

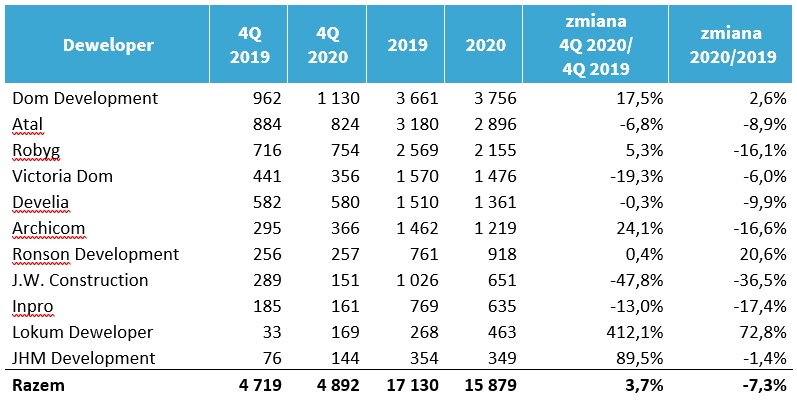

W 4Q 2020 r. analizowane przez nas podmioty sprzedały 4 982 lokale wobec 4 719 przed rokiem, co wskazuje na poprawę dynamiki kontraktacji o 3,7%. W całym 2020 r. deweloperzy znaleźli nabywców na 15 879 jednostek (-7,3% r/r), co w zestawieniu z gwałtownym załamaniem gospodarki z marca 2020 r. jest odczytem lepszym niż się spodziewaliśmy.

Istotnym wyzwaniem ubiegłego roku było niewątpliwie przedefiniowanie modelów biznesowych, które będą oparte na sprzedaży mieszkań z użyciem komunikacji online oraz przy zachowaniu reżimu sanitarnego. Jeszcze w marcu 2020 r. efektywność oferowania mieszkań z ograniczeniem bezpośredniego kontaktu ze sprzedawcą mogła stawiać sporo znaków zapytania. Dzisiaj możemy jednak stwierdzić, że deweloperzy zdali egzamin.

4Q 2020 r. był kolejnym kwartałem, w którym obserwowaliśmy silny popyt na lokale mieszkalne, który był reprezentowany zarówno przez kupujących jednostki na własne potrzeby, jak i inwestorów. Duże zainteresowanie lokalami w 3Q 2020 r. tłumaczyliśmy po części przesunięciem decyzji o zakupie lokalu z 2Q na 3Q ubiegłego roku. Efekt ten był już w naszej ocenie mniej widoczny w ostatnim kwartale 2020 r., w którym istotniejsze okazały się inne czynniki.

Pierwszym z nich jest niewątpliwie rekordowo niskie środowisko stóp procentowych, które co do zasady skłania społeczeństwo do konsumpcji czy też inwestowania kosztem gromadzenia oszczędności na depozytach bankowych. Lokowanie kapitału w rynek nieruchomości jest jednym z najczęściej wybieranych przez nasze społeczeństwo rozwiązań, co wiążę się z postrzeganiem lokali jako produktów bardziej zrozumiałych dla kupujących i mniej narażonych na wahania cenowe względem np. udziałowych papierów wartościowych, co na sam koniec dla wielu nabywców oznacza poczucie relatywnego bezpieczeństwa ochrony kapitału. Niskie stopy procentowe przekładają się także na niższe koszty kredytów hipotecznych, których dostępność w 4Q 2020 r. wyglądała znacznie lepiej niż miało to miejsce w pierwszej połowie ubiegłego roku . Model pracy oparty o pełen bądź częściowy home – office zmienił po części preferencje nabywców, dla których obecne mieszkanie było zbyt małe, aby wygospodarować w nim miejsce do pracy, co również determinowało rozglądanie się za nowym lokum.

Kolejny kwartał z rzędu nie doświadczyliśmy spodziewanego przez wielu komentatorów rynku spadku cen lokali, co było w 4Q 2020 r. czynnikiem wspierającym szybkość podejmowania przez konsumentów decyzji o zakupie mieszkania. Uważamy, że największymi wyzwaniami dla deweloperów w najbliższym czasie będą cały czas mało sprawnie działające urzędy, a co za tym idzie długie okresy oczekiwania na wszelkiego rodzaju pozwolenia, w tym decyzje środowiskowe, warunki zabudowy, czy finalnie pozwolenia na budowę, których wydana w ubiegłym roku ilość stawia wiele do życzenia. Kwestie administracyjne będą w kolejnych okresach wpływały naszym zdaniem na niższą niż w ubiegłych latach liczbę realizowanych inwestycji, tym samym mniejszą dostępność mieszkań dla potencjalnych kupujących.

Trudnym dla deweloperów zadaniem na najbliższe okresy będzie również budowanie atrakcyjnego banku ziemi, bowiem widzimy, że z kwartału na kwartał radykalnie spada dostępność działek, zaś właściciele ciekawie zlokalizowanych gruntów mają w wielu przypadkach mocno wygórowane oczekiwania cenowe, często na skutek stawianego pytania, czy wymiana ziemi na gotówkę jest przy obecnej makroekonomii dobrym rozwiązaniem. Drogie grunty, mniejsza liczba prowadzonych inwestycji stanowią dla nas istotne argumenty, aby nie spodziewać się w najbliższym czasie istotnych redukcji w cennikach deweloperów.

W 2020 r. ujęte w naszym zestawieniu spółki przekazały swoim klientom klucze od 15 335 lokali w porównaniu z 16 507 rok wcześniej (-7,1% r/r). Sądzimy, że spadek jest relatywnie niewielki, a problemy z podpisywaniem umów notarialnych z pierwszej połowy 2020 r. były w ostatnim kwartale roku znacznie mniej dostrzegalne.

W całym 2020 r. analizowani przez nas deweloperzy pozyskali poprzez emisje obligacji korporacyjnych łącznie 889,2 mln zł, z czego 331,1 mln zł przypadło na ostatni kwartał ubiegłego roku. Oznacza to, że łączna wartość uplasowanych w 2020 r. obligacji była o 8,4% niższa niż w 2019 r., w którym ujęte w naszym zestawieniu podmioty pozyskały finansowanie obligacyjne w kwocie 970,7 mln zł. W ubiegłym roku deweloperzy spłacili papiery dłużne o łącznej wartości 1 014,9 mln zł, co oznacza, że outstanding obligacji w 2020 r. stopniał o 125,7 mln zł.

Na ten moment wydawać się może, że ostatni raz w naszym raporcie analizujemy dane Vantage Development, Polnord oraz i2 Development, bowiem nie zakładamy, aby w najbliższym czasie spółki były obecne na rynku Catalyst. Spodziewamy się jednocześnie, że rynek obligacji korporacyjnych będzie cały czas istotnym źródłem finansowania wielu deweloperów, w szczególności tych największych i najbardziej jakościowych, którzy w ostatnich latach sumiennie pracowali na swoją renomę wśród inwestorów.

Na koniec warto jeszcze podkreślić, że zdecydowana większość deweloperów pomimo panującej pandemii terminowo realizowała swoje budowy. Spodziewam się, że w 2021 r. będziemy świadkami dalszego mocnego popytu na rynku mieszkaniowym.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Robyg SA, Ronson Development, Victoria Dom SA. Część opracowania poświęcona zapadalności obligacji analizowanych deweloperów została rozszerzona o dane i2 Development SA, Polnord SA oraz Vantage Development SA.

Dodatkowo, raport zawiera komentarz prawny Kancelarii Mickiewicz Legal dotyczący uwarunkowań prawno-podatkowych Private Rented Sector w Polsce

Liczba mieszkań sprzedanych przez deweloperów w 2019 i 2020 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Dom Maklerski Navigator: Odmrożenie rynku obligacji korporacyjnych dla sektora

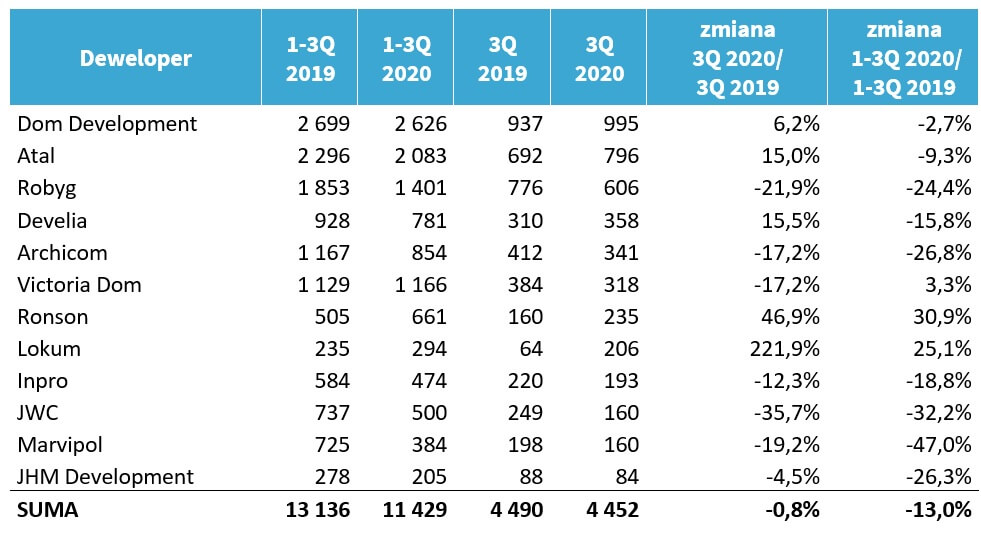

W 3Q 2020 r. analizowani przez nas deweloperzy odnotowali sprzedaż na poziomie 4 452 lokali wobec 2 709 jednostek kwartał wcześniej, co oznacza 64,3% wzrost w ujęciu q/q. Dobra sprzedaż jest w naszej ocenie pochodną kilku czynników, wśród których należy wymienić:

Pojawienie się w Polsce COVID-19 wywołało dużą niepewność oraz zawirowania gospodarcze, które w 2Q doprowadziły do złamania sprzedaży mieszkań. W 3Q sytuacja ekonomiczna znacznej części potencjalnych nabywców była bardziej klarowna, co w wielu przypadkach determinowało finalizacje decyzji o zakupie lokalu. Zgodnie z naszymi oczekiwaniami do tej pory nie byliśmy świadkami istotnych spadków cen mieszkań. W ramach niższych cen wystąpiły jedynie znikome jednocyfrowe korekty kwartał do kwartału, które w niewielkim zakresie mogą być kontynuowane do 1H 2021 r. Prawdziwym testem dla rynku mieszkaniowego będzie w naszej ocenie 4Q 2020 r., w którym branża będzie musiała zmierzyć się z dynamicznie rosnącą liczbą nowych zarażeń COVID-19.

Ze względu na specyfikę ryzyka oraz dużą niepewność w zakresie planowanych przez rząd restrykcji, trudno wyrokować, jak będą wyglądać kolejne kwartały polskiej gospodarki, w tym sektora deweloperów mieszkaniowych. Bardzo trudno na dzień dzisiejszy ocenić, jak rosnąca fala zakażeń wpłynie na popyt oraz na podejście banków do udzielania kredytów hipotecznych.

To właśnie dostęp do finansowania dla nabywców mieszkań, jak i samych deweloperów stanowi naszym zdaniem największe ryzyko dla branży. Warto zwrócić uwagę na systematycznie rosnący poziom marż na kredytach hipotecznych.

Kluczowa dla popytu pozostanie kondycja nabywców mieszkań, a ta zależy m.in. od stopy bezrobocia, której wzrost dzięki programom „tarczy antykryzysowej” uległ wypłaszczeniu.

Na dzień 23 października 2020 r. łączny outstanding obligacyjny analizowanych przez nas deweloperów wynosił ponad 3,5 mld zł, co ukazuje, jak istotnym źródłem finansowania działalności deweloperów jest dłużna cześć rynku kapitałowego. Na szczęście dla branży począwszy od 3Q 2020 r. obserwowaliśmy ożywienie na rynku obligacji. Do dnia publikacji niniejszej publikacji ujęte w raporcie spółki pozyskały w bieżącym roku poprzez emisję obligacji 768,2 mln zł, z czego 510,1 mln zł w samym wrześniu i październiku. Szczególnie cieszy powrót na rynek uznanych emitentów, którzy jeszcze w 1H 2020 r. musieli odłożyć swoje plany emisyjne. Spodziewamy się, że na fali udanych emisji, które miały miejsce we wrześniu i październiku 2020 r. w ostatnim kwartale bieżącego roku jeszcze kilku emitentów będzie starało się zachęcić inwestorów do objęcia nowych serii papierów, ofertując m.in. wyższy niż w poprzednich okresach kupon.

Od początku bieżącego roku do 23 października 2020 r. analizowane przez nas podmioty dokonały wykupów obligacji w kwocie 748,5 mln zł, z czego 211,4 mln zł (28,2%) stanowiły spłaty przedterminowe. Cały czas podtrzymujemy naszą opinię z poprzednich edycji raportu że sektor znajduje się w dobrej kondycji finansowej, a ubiegłe bardzo dobre lata w wykonaniu branży pozwoliły zbudować deweloperom silne bilanse i odpowiednio zadbać o płynność finansową spółek.

W tym roku deweloperzy są zobowiązani do wykupów serii obligacji na łączna kwotę 280,2 mln zł. Zagrożenie braku spłaty tegorocznego zadłużenia jest w naszej ocenie znikome. Zdecydowanie bardziej wymagający dla sektora będzie przyszły rok, w którym ujęte w naszym zestawieniu podmioty będą musiały zmierzyć się z wykupami o łącznej wartości ponad 1,1 mld zł. Obecna sytuacja gospodarcza ulega obecnie dynamicznym wahaniom, zatem trudno jest nam na dzień dzisiejszy prognozować, jaka część tego zadłużenia będzie mogła zostać zrefinansowana, a jakie kwoty deweloperzy będą musieli obsłużyć przy wykorzystaniu własnych środków wypracowanych w ramach działalności operacyjnej.

Równie trudno jest przewidzieć, jak będzie wyglądało w kolejnych miesiącach podejście banków do finansowania inwestycji deweloperskich. Spodziewamy się, że kredytodawcy mogą przed uruchomieniem środków oczekiwać od deweloperów poniesienia wyższych wkładów własnych oraz wykazywania jeszcze wyższych niż dotychczas poziomów zrealizowanej przedsprzedaży.

Trudniejszy dostęp do finansowania będzie naszym zdaniem w dalszym ciągu determinować mniejszą liczbę rozpoczynanych przez deweloperów projektów. Nie spodziewamy się także, aby w kolejnych okresach deweloperzy dynamicznie rozbudowywali swoje banki ziemi. Niska aktywność w zakresie zakupu nowych działek towarzyszyła również branży w minionym kwartale.

Z zaciekawieniem oczekujemy też wrześniowych danych szczegółowych GUS dotyczących liczby mieszkań na których budowę wydano pozwolenia i liczby mieszkań, których budowę rozpoczęto. Te dane na analizowanych przez nas rynkach w okresie styczeń-sierpień wskazywały na słabsze r/r odczyty w przypadku pozwoleń o 29,5%, a w przypadku liczby rozpoczętych budów mieszkań o 36,3% r/r. Informacja zbiorcza dotycząca danych wrześniowych opublikowana w ostatnich dniach wskazuje na istotne wzrosty w ujęciu m/m.

Również ciekawa obserwacja pojawiła się w przypadku cen ofertowych i transakcyjnych analizowanych przez nas lokalizacji, z której wynika, że różnica pomiędzy oczekiwaniami sprzedających i kupujących jest najwyższa od co najmniej 1Q 2013 roku. Czy to zwiastun schłodzenia cen w dalszych latach?

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w 1-3Q 2019 i 1-3Q 2020 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Rynek deweloperski w drugim kwartale 2020 r. w cieniu COVID-19

W drugim kwartale 2020 r. analizowane przez nas podmioty sprzedały 2 722 lokali wobec 4 173 jednostek w analogicznym okresie ubiegłego roku, a więc o 34,8% mniej r/r. Oznacza to, że w 1H 2020 r. ujęci w naszym opracowaniu deweloperzy zakontraktowali 7 077 lokali w porównaniu z 8 748 przed rokiem (-19,1% r/r). Powodem niskiego poziomu kontraktacji w 2Q 2020 r. była pandemia COVID-19

i związane z nią ograniczenia w życiu gospodarczym (tzw. lockdown). Przypominamy, że w marcu bieżącego roku doszło do załamania sprzedaży – w tym czasie wygasł zarówno popyt ze strony kupujących mieszkania na własne potrzeby (głównie z powodu niepewności o przyszłą sytuację ekonomiczną), jak i inwestorów, którzy przyjęli postawę obserwatorów liczących na spadek cen. Negatywny sentyment towarzyszył deweloperom również w przeciągu 2Q bieżącego roku.

Warto wspomnieć, że dzisiejsza sytuacja ekonomiczna wielu potencjalnych kupujących jest już znacznie bardziej klarowna. Dodatkowo obserwujemy w ostatnim czasie luzowanie polityki kredytowej banków, które ponownie otwierają się na rynek nieruchomości. Można spodziewać się zatem, że popyt na mieszkania powoli wraca wśród kupujących lokale na własne potrzeby. Z kolei środowisko rekordowo niskich stóp procentowych może determinować powrót na rynek inwestorów. Podtrzymujemy również nasz pogląd, że w przyszłości coraz większe znaczenie może mieć model biznesowy polegający na kierowaniu oferty do inwestorów instytucjonalnych poprzez sprzedaż całych projektów do funduszy inwestycyjnych, które przeznaczałyby następnie zakupione lokale na wynajem do klientów detalicznych.

W 2Q 2020 r. analizowane przez nas podmioty przekazały zaledwie 2 396 mieszkań w porównaniu

z 3 518 lokalami w analogicznym okresie roku poprzedniego, co oznacza spadek o 31,9%. Dane wyraźnie pokazują, iż komunikowane przez sektor deweloperski po pierwszym kwartale ograniczenie ilości podpisywanych aktów notarialnych oraz spadek liczby odbieranych już ukończonych mieszkań rozlało się na drugi kwartał. Oczywistym powodem była pandemia koronawirusa. Część nabywców wolała odłożyć odbiór swojego nowego M w oczekiwaniu na spadek liczby nowych zakażeń

i złagodzenie obostrzeń. Ważnym czynnikiem były też ograniczenia w działaniu administracji publicznej, co skutkowało wydłużeniem czasu oczekiwania na decyzję o pozwoleniu na użytkowanie. W związku z powolną normalizacją sytuacji epidemiologicznej w Polsce spodziewamy się powolnego wzrostu przekazań w kolejnych kwartałach.

Branża musiała się również zmierzyć z trudnościami w zakresie dostępu do kapitału. Niska sprzedaż determinowała ograniczenie możliwości finansowania się wpłatami klientów. Banki również w tym trudnym dla gospodarki czasie niechętnie finansowały projekty deweloperskie. Rynek obligacji korporacyjnych był w 2Q bieżącego roku praktycznie zamrożony.

Począwszy od 2Q 2020 r. do 15 lipca 2020 r. analizowani przez nas deweloperzy pozyskali zaledwie 67,1 mln zł, a narastająco od początku stycznia jedynie 237,1 mln zł. W bieżącym roku sektor dokonał wykupów obligacji o wartości 503,2 mln zł, co oznacza, że w analizowanym okresie obligacyjny outstanding sektora spadł o 266,1 mln zł. Do końca bieżącego roku ujęte w opracowaniu podmioty są zobowiązane do wykupu obligacji w kwocie 320,0 mln zł. Jesteśmy zdania, że zrefinansowanie zadłużenia zapadającego jeszcze w tym roku będzie bardzo trudnym zadaniem. Warto zwrócić również uwagę, że rokiem pełnym wyzwań może okazać się dla wielu deweloperów 2021 r., w którym branża będzie musiała wykupić papiery o łącznej wartości przekraczającej 1,2 mld zł. Według stanu na dzień 15 lipca 2020 r. łączny outstanding sektora reprezentowanego przez ujęte w naszym raporcie podmioty wynosił niespełna 3,2 mld zł.

W naszej ocenie w 2Q 2020 r. doszło do bardzo mocnego skurczenia rynku obligacji, który stał się jeszcze bardziej wymagający dla emitentów. Spodziewamy się, że druga część bieżącego roku może być lepsza dla rynku długu korporacyjnego. W maju i czerwcu 2020 r. aktywa funduszy inwestujących w obligacje przedsiębiorstw odnotowywały wzrosty odpowiednio o 0,5 mld zł i 1,1 mld zł, co pozwala z ostrożnym optymizmem spoglądać na przyszłe napływy do funduszy. Wiele będzie zależeć również od tego jak gospodarka, w tym rynek kapitałowy zareaguje na potencjalny powrót koronawirusa. Spodziewamy się, jednak że cześć deweloperów powróci do planów emisyjnych na jesieni 2020 r.

W ostatnim czasie deweloperzy poczynili szereg działań dążących do jak najefektywniejszego zarządzania swoim majątkiem. Pojawienie się COVID-19 sprawiło, że sektor niechętnie rozbudowywał swój bank ziemi, ograniczając tym samym znaczące wypływy gotówki. Branża zdecydowała się również na wzmocnienie bilansu poprzez wstrzymanie decyzji w zakresie wypłaty dywidendy. Z dystrybucji środków do akcjonariuszy zrezygnowały nawet spółki z wieloletnią historia dzielenia się zyskiem. Odpowiedzią deweloperów na cały czas niższy niż przed COVID-19 popyt na lokale mieszkalne jest ograniczenie liczby wprowadzanych do realizacji inwestycji. Mniejsza liczba prowadzonych jednocześnie projektów determinuje mniejsze zaangażowanie kapitałowe sektora i umożliwia deweloperom utrzymanie cen poprzez sterowaniem podażą.

Na koniec 1Q 2020 r. łączne zadłużenie finansowe analizowanych podmiotów osiągnęło wartość 4 003 mln zł, co oznacza wzrost wobec poprzedniego kwartału o 298 mln zł. Ze względu na istotne wzmocnienie pozycji gotówkowej deweloperów, którzy w 1Q 2020 r. zwiększyli saldo środków pieniężnych o 717 mln zł (q/q), sektor odnotował spadek długu netto, który został zredukowany względem stanu z końca 2019 r. o 418 mln zł.

Do tej pory nie doszło do spodziewanych przez wielu spadków cen nieruchomości. Jest to dla nas potwierdzeniem, że sektor pomimo utrudnionego dostępu do kapitału znajduje się w dobrej kondycji. Uważamy, że ostatnie bardzo dobre lata branży pozwoliły na zbudowanie wystarczającej poduszki płynnościowej, aby sprawnie przejść przez ten trudny dla całej gospodarki okres.

Wmagającym zadaniem wydaje się wskazanie czynników, które w dalszym horyzoncie czasowym miałyby determinować redukcję cenników deweloperów. Na rynku cały czas obserwujemy deficyt nowych mieszkań, który będzie w przyszłych okresach stymulowany zmniejszeniem podaży nowy lokali na skutek ograniczenia liczby prowadzonych projektów. Nie zakładamy znacznych spadków cen działek. Bierzemy pod uwagę redukcję kosztów generalnego wykonawstwa, która była widoczna już w bieżącym roku., jednak nie spodziewamy się, aby spadek cen wykonawstwa determinował znaczące obniżki cen transakcyjnych, bowiem jesteśmy zdania, że branża jeszcze większą niż dotychczas uwagę będzie poświęcać obecnie obronie marży, nawet kosztem spadku wolumenu kontraktacji.

Pierwsza połowa bieżącego roku była bardzo wymagająca dla branży, która naszym zdaniem dobrze poradziła sobie z trudnościami, które były następstwem pojawienia się COVID-19.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w drugim kwartale i pierwszym półroczu w latach 2019 i 2020 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098