Zachęcamy do obejrzenia nagrania, w którym Mateusz Mucha komentuje obecną sytuację deweloperów mieszkaniowych i perspektywy rynku na najbliższe lata.

Poniżej również treść wywiadu:

Polacy chętnie inwestują w zakup mieszkań. Kupują je też na własne potrzeby z racji wyższych dochodów. W ubiegłym roku sprzedaż deweloperów notowanych na Catalyst wzrosła o prawie jedną czwartą. Ze względu na to, że liczba inwestycji, których budowę rozpoczęto lub na których budowę wydano pozwolenia w 2017 roku, także rosła dynamicznie, 2018 i 2019 rok mogą się okazać jeszcze lepsze dla tej branży.

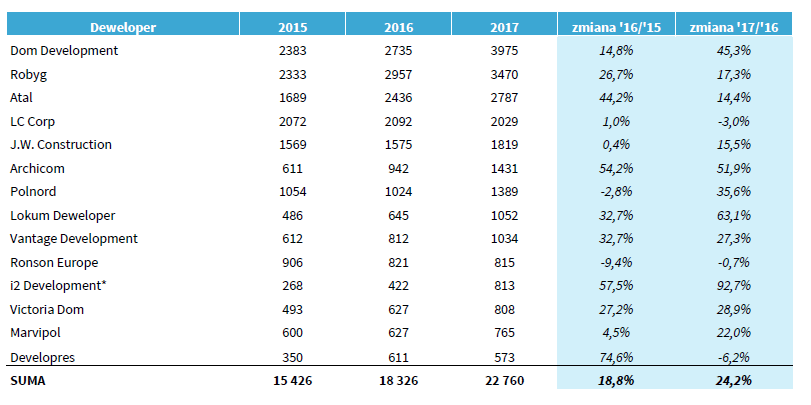

– Rok 2017 był bardzo dobrym okresem na rynku deweloperskim, rekordowym od dekady, od czasu boomu z okresu 2006–2007. Deweloperzy znowu są w bardzo dobrej kondycji – mówi agencji informacyjnej Newseria Biznes Mateusz Mucha, menadżer w Domu Maklerskim Navigator. – W 2017 roku piętnaście analizowanych przez nas w raporcie deweloperów sprzedało łącznie niemal 23 tys. mieszkań, co jest wzrostem o ponad 24 proc. w porównaniu z 2016 rokiem.

Dane te potwierdzają liczby dotyczące całego rynku. Jak podaje Główny Urząd Statystyczny, w 2017 roku oddano do użytku prawie 89,8 tys. lokali wybudowanych z przeznaczeniem na sprzedaż lub wynajem. To wzrost wobec 2016 roku o 13,5 proc. Jednocześnie rozpoczęto budowy jeszcze większej liczby mieszkań i domów – ponad 105,4 tys., a to liczba wyższa od tej z 2016 roku o 23,3 proc. O jedną piątą zwiększyła się natomiast pula lokali, które otrzymały zezwolenia na budowę lub budowę których zgłoszono – łącznie to niemal 128,5 tys.

– Sądzimy, że rekordowe sprzedaże z lat 2016–2017 w tym roku przełożą się na spory wzrost, jeżeli chodzi o przekazania lokali, co też wiąże się z pokazywaniem wyników finansowych – deweloperzy wykazują je dopiero w momencie przekazania lokalu finalnemu odbiorcy. Pod kątem wyników finansowych 2018 rok będzie jeszcze dużo lepszy niż 2017 – prognozuje Mateusz Mucha.

Ożywienie na rynku deweloperskim zaczyna jednak nakręcać spiralę cen. Na razie wyraźnie wzrosły ceny gruntów, co musi się przełożyć na bilans deweloperów w perspektywie kilku lat. Według Colliers International w ostatnim roku ceny gruntów w najlepszych lokalizacjach wzrosły w Warszawie nawet o 80 proc., zaś w pozostałych miastach o 40–50 proc. Na razie najwięksi deweloperzy korzystają z już zakupionego banku ziemi, jednak w ciągu roku, dwóch się on wyczerpie.

Wzrosły również koszty budowy inwestycji deweloperskich – niska stopa bezrobocia oraz wzrost płac zaczynają wymuszać na generalnych wykonawcach podniesienie cen świadczonych usług. Niektórzy deweloperzy wskazują, że w 2017 r. koszty generalnego wykonawstwa wzrosły nawet o 10 proc. To może w dalszej perspektywie wymusić wyższe ceny mieszkań, a w bliższej – zmusić deweloperów do szukania większych środków na realizację projektów. Coraz chętniej sięgają oni po pożyczki do kieszeni obligatariuszy.

– Jeżeli chodzi o aktywność deweloperów na rynku kapitałowym, to zdecydowanie największa aktywność była na polu emisji obligacji. Analizowani deweloperzy wyemitowali obligacje za 1,3 mld zł, wykupując przy tym obligacje za około 600 mln zł, więc mamy 700 mln zł nadwyżki nowego długu dla deweloperów – informuje manager DM Navigator. – W 2018 roku deweloperzy mają do wykupu około 600 mln zł obligacji, a w 2019 roku około 900 mln zł. Co ciekawe, wzrost zadłużenia nie przełożył się na wzrost zadłużenia netto, które rok do roku wzrosło o około 10 proc., z 2,2 mld do 2,4 mld zł.

Na razie deweloperzy mogą się cieszyć dobrą koniunkturą. Autorzy raportu wskazują jednak na kilka zagrożeń, takich jak Mieszkanie+ (rządowy program mieszkań na wynajem), który może w perspektywie kilku lat osłabić popyt na zakup mieszkań, choć z zastrzeżeniem, że osoby, które zakwalifikują się do programu, raczej nie są tą samą grupą, którą stać na kredyt w banku czy zakup mieszkania za gotówkę.

Drugim czynnikiem, który może odwieść konsumentów od zakupu mieszkań, są stopy procentowe. Wprawdzie prezes NBP prof. Adam Glapiński wypowiadał się ostatnio w sposób pozwalający myśleć, że do końca 2018 roku nie zostaną one podniesione, jednak inflacja (co prawda pozostająca w celu RPP) jest faktem od ponad roku, a część ekonomistów spodziewa się pierwszej podwyżki już w tym roku. To automatycznie podniesie raty kredytów w złotych.

– Sądzimy, że 2018 rok będzie dalej bardzo dobry dla deweloperów. Dużym sukcesem dla nich będzie podtrzymanie rekordów sprzedażowych z 2017 roku. Może się to trochę odbić na Kowalskim, ponieważ rosną koszty realizacji, koszty budowlane, w związku z czym prawdopodobnie deweloperzy będą chcieli przerzucać koszty na końcowego odbiorcę – przewiduje Mateusz Mucha.

Zapraszamy do lektury felietonu autorstwa Krzysztofa Dziubińskiego, członka zarządu DM Navigator, opublikowanego w dniu 19.01.2018 w dzienniku Parkiet

Parkiet: Co czeka rynek obligacji korporacyjnych w 2018 r.?

Poniżej również treść Felietonu:

Polski rynek obligacji korporacyjnych zanotował dobry rok zarówno z punktu widzenia emitentów, jak i inwestorów.

Nie był on może spektakularny, ale też nie zaskoczył żadnymi większymi negatywnymi zdarzeniami. Biorąc pod uwagę dobrą koniunkturę gospodarczą oraz sytuację emitentów, należy sądzić, że 2018 r. będzie pod tym względem podobny. W mojej ocenie skutkować to będzie umiarkowanym wzrostem rynku również w bieżącym roku.

Stabilne otoczenie

Prognozy makroekonomiczne na obecny rok są pozytywne, co będzie miało bezpośrednie przełożenie na koniunkturę rynku obligacji korporacyjnych. Należy zwrócić uwagę na to, że większość członków Rady Polityki Pieniężnej nie przewiduje podwyżek stóp procentowych w 2018 r., a gdyby jednak miały one nastąpić, to najprawdopodobniej pod koniec roku. Niskie stopy są wsparciem po obu stronach rynku. Z jednej strony niskie koszty finansowania zachęcają dotychczasowych oraz nowych emitentów do skorzystania z tej formy pozyskania środków na rozwój działalności. Z drugiej strony zachęcają inwestorów do szukania alternatywnych lokat kapitału.

Napływy do funduszy

Dotychczasowy, systematyczny napływ środków do funduszy obligacji korporacyjnych w 2018 r. będzie kontynuowany dzięki odnotowywanym dobrym stopom zwrotu – średnia stopa zwrotu dla funduszy obligacji korporacyjnych wyniosła w 2017 r. niecałe 3 proc. Inwestorzy indywidualni, szukając alternatyw dla nisko oprocentowanych lokat bankowych, coraz częściej decydują się na nabywanie jednostek uczestnictwa/certyfikatów funduszy inwestycyjnych, dzięki czemu w zeszłym roku ich aktywa urosły o ponad 25 proc.

Nowe emisje

Według danych Fitch Polska wielkość polskiego rynku obligacji przedsiębiorstw nieznacznie się zwiększa i po 11 miesiącach 2017 r. wzrosła o 2,1 proc. rok do roku i na koniec listopada ubiegłego roku wynosiła 69 mld zł. Emisje przeprowadzone do końca listopada 2017 r. stanowiły 14,5 proc. tej wartości i wyniosły 10 mld zł. Ubiegły rok wypada w tym aspekcie gorzej niż 2016 r., co świadczy o zmniejszającej się dynamice wzrostu rynku. Niemniej w 2018 r. spodziewam się kontynuacji zwyżek w tempie zbliżonym do mijającego roku.

Catalyst

Wartość notowanych instrumentów na rynku Catalyst na koniec 2017 r. wyniosła 34,4 mld zł (wyłączając emisje BGK oraz EBI) i spadła o 2 proc. w porównaniu ze stanem na koniec 2016 r. Warto zaznaczyć, że liczba emitentów kolejny rok nieznacznie spadła, do 122 (o 6,9 proc.), jednakże wzrosła liczba notowanych serii do blisko 400 (o 6,9 proc. rok do roku).

W 2017 r. rynek Catalyst powitał 18 nowych emitentów obligacji korporacyjnych, którzy wyemitowali papiery o wartości blisko 2,97 mld zł, z czego 2,25 mld przypadło na emisję PZU. Swoją drogą w 2016 r. również było 18 nowych emitentów, którzy wyemitowali obligacje o wartości 4,1 mld zł i też jedna duża emisja (tj. Orlen Capital AB) stanowiła 75 proc. tej wartości. Trudno prognozować, jak będzie wyglądał obecny rok pod kątem debiutów na Catalyst, jednakże z różnych względów (m.in. takich jak nasycenie rynku, MAR, rozwój private debt) nie spodziewałbym się istotnych przyrostów i prognozuję, że będzie to liczba nie większa niż w ubiegłym roku.

Oferty publiczne

W 2018 r. można się spodziewać kilkunastu ofert publicznych emitentów, którzy mają już zatwierdzone prospekty emisyjne przez KNF. Obecnie rozpatrywane są prospekty 18 emitentów, do których należą m.in. Alior Bank, Best, Echo Investment, GetBack, Getin Noble Bank, Ghelamco, Kredyt Inkaso, Kruk, PCC Exol, PCC Rokita, PKN Orlen, Pragma Faktoring. Wartość rozpatrywanych emisji wynosi ponad 4,9 mld zł, ale zdecydowanie nie należy się spodziewać, że będą one w pełni wykorzystane. Na rynku na pewno będą aktywni przedstawiciele branży windykacyjnej oraz deweloperzy komercyjni. Nie spodziewam się natomiast, aby w bieżącym roku grono emitentów obligacji oferowanych na bazie prospektów istotnie się powiększyło.

Wykupy

W 2018 r. 50 emitentów obligacji korporacyjnych z rynku Catalyst ma do wykupienia 104 serie obligacji o wartości ponad 5,57 mld zł. W podziale branżowym największa liczba serii należy do przedstawicieli branży windykacyjnej (28) oraz deweloperów komercyjnych i mieszkaniowych (odpowiednio 18 i 17 serii). Z obecnie notowanych obligacji pewne są defaulty dwóch emitentów (Eurocent oraz Kerdos Group), natomiast w przypadku pozostałych emisji zakładam, że emitenci będą w stanie je wykupić, przy czym w większości przypadków poprzez refinansowanie. Taki scenariusz oznaczałby, że niewykupione zostałoby 0,2 proc. wszystkich zapadających w 2018 r. obligacji, co byłoby rekordowym wynikiem. Należy jednakże pamiętać, że rynek potrafi zaskakiwać. Niemniej tak niski prognozowany wskaźnik defaultów podyktowany jest kilkoma czynnikami, z których najważniejszy to moim zdaniem selekcja naturalna spowodowana wymogami GPW oraz dyrektywą MAR. Selekcja ta przesunęła sporą część małych i najbardziej ryzykownych emisji poza rynek zorganizowany, więc nie są one uwzględniane w statystykach. Jest to korzystne dla reputacji Catalyst i inwestorów inwestujących na tym rynku, ale zdecydowanie niekorzystne dla inwestorów indywidualnych inwestujących poza Catalyst. W tym kontekście dziwi mnie plan zwiększenia w 2018 r. limitu wartości oferty publicznej bez memorandum informacyjnego lub prospektu emisyjnego (o zgrozo, bez pośrednictwa domów maklerskich) do 1 mln euro w skali roku, w szczególności w momencie wprowadzania MiFID II, który ma chronić inwestorów przed nieodpowiednimi instrumentami. Natomiast bardzo jestem ciekaw, jak będzie wyglądała oferta nowej agencji ratingowej, która pod skrzydłami GPW, PFR i BIK ma wystartować w II połowie 2018 r.

MiFID II

W I półroczu nowego roku przed firmami inwestycyjnymi stoi duże wyzwanie związane z wdrożeniem MiFID II i MiFIR oraz przygotowaniem się na związane z nimi zmiany ustawy o ofercie oraz rozporządzeń krajowych. Wyzwaniem jest przede wszystkim fakt, że cały czas nie jest znany ich finalny kształt. Według projektu sformalizowana zostanie relacja inwestor – oferujący i będzie ona opierała się na umowie oraz badaniu preferencji inwestora. Dodatkowo rozmowy związane ze świadczeniem usług maklerskich będą musiały być nagrywane.

Ubiegły rok należy uznać za udany dla polskiego rynku obligacji korporacyjnych, pomimo spadającego tempa jego wzrostu. Dalszy jego wzrost będzie w dużej mierze zależeć od przedstawicieli sektorów, którzy najczęściej korzystają z tego źródła finansowania działalności. Pozytywne prognozy makroekonomiczne pozwalają sądzić, że spółki głównie z branży deweloperskiej oraz windykacyjnej będą notować w dalszym ciągu bardzo dobre wyniki, a tym samym będą zgłaszały zapotrzebowanie na kapitał. Powyższe czynniki pozwalają sądzić, że 2018 r. będzie przynajmniej tak dobry dla polskiego rynku obligacji korporacyjnych jak poprzedni.

Ubiegły rok przyniósł kontynuację bardzo dobrej koniunktury na rynku mieszkaniowym. Rekordowy był również sam IV kwartał 2017 r., w którym analizowani deweloperzy z Catalyst kolejny kwartał z rzędu pobili łączny rekord sprzedaży, kontraktując prawie 6,5 tys. mieszkań. Dobra sytuacja rynkowa przejawiała się również we wzroście liczby rozpoczętych inwestycji mieszkaniowych. Cały czas wsparciem dla rynku pozostają niskie stopy procentowe, umiarkowany wzrost cen mieszkań oraz poprawiająca się sytuacja ekonomiczna Polaków. Podobnie jak w poprzednich okresach deweloperzy bardzo chętnie finansowali swoją działalność poprzez emisje obligacji.

– W 2017 r. analizowani deweloperzy zrealizowali bardzo dobre wyniki sprzedażowe, kontraktując łącznie o ponad 24% więcej lokali niż w 2016 r. W wyniku powyższego, prawie wszyscy zrealizowali swoje ambitne plany sprzedażowe. Dodatkowo szybka wyprzedaż oferty wymusza na deweloperach szybsze uzupełnianie banków ziemi, na co pozyskują środki z emisji obligacji. Łącznie w całym 2017 r. analizowani deweloperzy wyemitowali obligacje o wartości ponad 1,3 mld zł, czyli o prawie jedną trzecią więcej niż w 2016 r. Najwięcej środków z emisji obligacji pozyskał Atal oraz Lokum Deweloper. W bieżącym roku przypada termin wykupu obligacji o łącznej wartości prawie 600 mln zł. Uważamy, że deweloperzy będą chcieli przeprowadzić kolejne emisje, aby zrefinansować zapadające zobowiązania. – wskazał Mateusz Mucha, Manager w Domu Maklerskim Navigator S.A.

Warto podkreślić, że w III kwartale 2017 r. zaobserwowano dalszy spadek udziału kredytów i innych zobowiązań finansowych w bilansach deweloperów na rzecz obligacji. Na koniec III kwartału 2017 r. udział zobowiązań z tytułu wyemitowanych papierów dłużnych w strukturze zadłużenia analizowanych deweloperów wzrósł do 68,1%. Łącznie w całym 2017 r. analizowani deweloperzy wyemitowali obligacje o wartości ponad 1,3 mld zł, wykupując w tym czasie obligacje o łącznej wartości 632 mln zł, z czego 124,8 mln zł stanowiły wykupy przedterminowe. W 2017 r. obligacje o największych wartościach wykupiły Dom Development, Lokum Deweloper i Polnord. W bieżącym roku przypada termin wykupu obligacji o łącznej wartości prawie 600 mln zł. Co jednak istotne, analizowane podmioty utrzymywały wysokie saldo środków pieniężnych (prawie 2 mld zł na koniec 3Q 2017 r.).

– Przewidujemy, że w 2018 r. sprzedaż powinna ustabilizować się na dotychczasowym poziomie. Coraz większym problemem dla deweloperów jest rosnąca konkurencja na rynku gruntów i wzrost ich cen. Innymi czynnikami ryzyka będzie zarządzanie rosnącymi kosztami budowy spowodowanymi przede wszystkim drożejącymi materiałami budowlanymi i presją płacową wynikającą z niedostatecznej liczby pracowników. Nie można również zapominać o ryzyku podwyżki stóp procentowych, spodziewanej w drugiej połowie 2018 r. i rządowym programie Mieszkanie + – dodał Mateusz Mucha, Manager w Domu Maklerskim Navigator S.A.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Developres sp. z o.o., Dom Development SA, i2 Development SA, J.W. Construction SA, LC Corp SA, Lokum Deweloper SA, Marvipol SA, Murapol SA, Polnord SA, Robyg SA, Ronson Europe NV, Vantage Development SA, Victoria Dom SA.

Roczna liczba mieszkań sprzedanych przez deweloperów w latach 2015-2017

Z uwagi na brak danych dot. umów przedwstępnych i deweloperskich spółka Murapol S.A. nie została uwzględniana w zestawieniu.

* z wyłączeniem sprzedaży na rzecz podmiotów powiązanych

Zachęcamy do lektury pełnego raportu – Raport