Firma biofarmaceutyczna Pure Biologics S.A., dla której Dom Maklerski Navigator S.A. pełnił funkcję doradcy oraz przeprowadził niepubliczną ofertę akcji, pozyskała 10,1 mln PLN na rozwój innowacyjnych leków biologicznych. Jest to druga runda finansowania, którą Pure Biologics S.A. przeprowadził we współpracy z Domem Maklerskim Navigator S.A., a do akcjonariatu Spółki dołączyły kolejne renomowane fundusze inwestycyjne (łącznie Spółka pozyskała 13 mln PLN equity). Akcje Pure Biologics S.A. są notowane na rynku NewConnect.

Pure Biologics S.A. to pierwsza w Polsce firma biofarmaceutyczna opracowująca innowacyjne leki biologiczne oparte na bispecyficznych przeciwciałach. Bispecyficzne przeciwciała znajdują nowatorskie zastosowanie w immunoonkologii, co jest aktualnie czołowym trendem w światowej farmaceutyce. Spółka rozwija również terapeutyczne wyroby medyczne oparte o technologie aptamerowe. Pure Biologics S.A. stworzyła innowacyjną platformę (jedna z kilkunastu na świecie) do generowania przeciwciał biologicznych, jak również innowacyjną platformę do selekcji modyfikowanych chemicznie aptamerów (wąskie, w skali światowej grono firm dysponujących tego typu technologią).

Pure Biologics S.A. specjalizuje się w pracach badawczo-rozwojowych w obszarze innowacyjnych leków biologicznych, testów diagnostycznych oraz wyrobów medycznych o zastosowaniu terapeutycznym. Spółka prowadzi również badania kontraktowe na zlecenie podmiotów zewnętrznych w m.in. w zakresie selekcji cząsteczek aktywnych do zastosowań medycznych (przeciwciał i aptamerów) oraz produkcji, oczyszczania i analizy rekombinowanych białek. Pure Biologics S.A. pozyskała dotychczas od funduszy inwestycyjnych oraz inwestorów prywatnych 13 mln PLN, a łącznie 83 mln PLN (dotacje oraz equity).

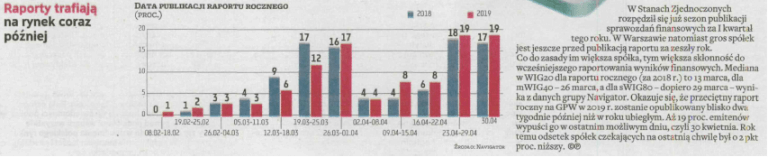

W dniu 18.04.2019 r. na łamach dziennika Pakiet został opublikowany artykuł zawierający informacje przygotowane przez Navigator Capital Group, pt. “Raporty trafiają na rynek coraz później”.

Bartosz Krzesiak

Dyrektor

Tel. kom.: +48 662 028 247 | E-mail: bartosz.krzesiak@navigatorcapital.pl

Everest Capital wyemitował 3,5 – letnie, obligacje serii N o łącznej wartości nominalnej 22 mln zł. Obligacje podlegają zmiennemu oprocentowaniu opartemu o stawkę referencyjną WIBOR 6M, powiększoną o marżę. Obligacje zabezpieczone zostaną zastawem rejestrowym na zbiorze wierzytelności aktualnych i przyszłych przysługujących Everest Finanse S.A. oraz poręczeniami spółek Everest Finanse S.A. oraz Everest Finanse Sp. z o.o. Sp. K. Organizatorem emisji i oferującym był Dom Maklerski Navigator SA.

– Jesteśmy zadowoleni z wyniku przeprowadzonej emisji, która miała miejsce w burzliwym dla branży okresie, czyli w trakcie procesowania zmian w ustawie o kredycie konsumenckim. Pozyskane środki umożliwiły nam częściowy wykup obligacji serii G w kwocie 4 mln zł oraz nabycie celem umorzenia obligacji serii I w kwocie 18 mln zł. Przeprowadzona emisja umożliwiła spółce rozłożenie terminów przypadających w tym roku wykupów obligacji – powiedział Andrzej Dworczak, Prezes Zarządu Everest Capital.

– Przeprowadzenie emisji serii N jest kolejnym potwierdzeniem zaufania inwestorów do spółki, które zostało wypracowane przez wiele lat obecności na rynku obligacji. Uważam, że przeprowadzenie emisji na dzisiejszym, bardzo wymagającym rynku obligacji jest dużym sukcesem spółki – dodał Mateusz Mucha, Menadżer w Domu Maklerskim Navigator SA, odpowiedzialny za dział obligacji korporacyjnych.

Everest Capital Sp. z o. o. to spółka zależna Everest Finanse S.A., działającej na rynku pożyczek pieniężnych dla klientów indywidualnych operującym pod marką Bocian Pożyczki. Spółka działa w tradycyjnym modelu zakładającym obsługę klienta w domu (tzw. home credit).

Everest Finanse prowadzi działalność od 2000 r. Everest Finanse jest jedną z 3 największych firm pożyczkowych w Polsce.