Grupa Lokum Deweloper z sukcesem przeprowadziła prywatną emisję 3,5-letnich obligacji serii E o łącznej wartości nominalnej 100 mln zł. Obligacje, po dokonaniu redukcji, zostały przydzielone 36 inwestorom (uwzględniając subfundusze). Celem emisji jest m. in. pozyskanie finansowania na zakupy inwestycyjne, działalność operacyjną Spółki oraz spłata zobowiązań, w szczególności wynikających z wyemitowanych obligacji.

Lokum Deweloper przydzielił 100 000 obligacji serii E o wartości nominalnej 1 000 zł każda, czyli o łącznej wartości nominalnej 100 mln zł. Przydzielone obligacje mają 3,5-letni termin wykupu (18 czerwca 2021 roku) i zmienne oprocentowanie równe stawce WIBOR 6M powiększonej o marżę w wysokości 3,1% w skali roku. Obligacje zostały wyemitowane jako niezabezpieczone. Organizatorem emisji i Oferującym był Dom Maklerski Navigator.

– Emisja obligacji serii E cieszyła się dużym zainteresowaniem inwestorów. Mocnymi stronami naszej Grupy są m.in. stabilna sytuacja finansowa, w tym wysoka rentowność i płynność, podparta solidnymi wynikami operacyjnymi. Warto podkreślić, że dzięki emisji będziemy mogli przeprowadzić przedterminowy wykup obligacji serii C, dzięki czemu Spółka zapewni sobie korzystniejsze warunki finansowania zewnętrznego. Cieszy nas duże zainteresowanie obligacjami: poprzez uczestnictwo w kolejnej emisji inwestorzy dają wyraz zaufania wobec kierunku rozwoju i perspektyw stojących przed Spółką. Bez wątpienia wpływ na to ma również sukces poprzednich emisji oraz efektywna alokacja pozyskanych środków w projekty deweloperskie

i zmianę struktury długu – powiedział Bartosz Kuźniar, Prezes Zarządu Lokum Deweloper.

– Emisja obligacji serii E to niewątpliwie duży sukces Spółki. Jest to największa wartościowo emisja w historii działalności Spółki przy najniższej marży – 3,1 % oraz najdłuższym terminie zapadalności – 3,5 roku. Jest to owoc relacji budowanych przez Spółkę z podmiotami rynku kapitałowego począwszy od 2014 roku. Przeprowadzona emisja wyraźnie wskazuje na duże zaufanie do strategii Spółki, prowadzonych i planowanych projektów przy bardzo dużym nasyceniu rynku obligacjami spółek deweloperskich – dodał Mateusz Mucha, Menadżer odpowiedzialny za dział obligacji korporacyjnych w Domu Maklerskim Navigator SA.

Obligacje serii E to piąta seria obligacji wyemitowana przez Lokum Deweloper S.A. Wyemitowane przed dwoma laty obligacje serii A o wartości nominalnej 30 mln zł zostały wykupione w terminie 17.10.2017 r. Seria B o wartości 30 mln zł i terminie zapadalności w grudniu 2018 r. zostały wykupione przed terminem 17.05.2017 r. Przed terminem zostaną również wykupione obligacje serii C (wartość 40 mln zł, termin zapadalności lipiec 2019): zgodnie z niedawną decyzją Zarządu ich wykup nastąpi w dniu 21.12.2017 r.

W kwietniu 2017 r. Spółka wyemitowała obligacje serii D o łącznej wartości nominalnej 75 mln zł, z terminem wykupu w kwietniu 2020 r. Są one notowane na rynku Catalyst. Zamiarem Spółki jest wprowadzenie na ten rynek również obligacji serii E.

Emisja obligacji serii E dopełnia program emisji obligacji Lokum Deweloper. Pod koniec listopada wartość programu została powiększona ze 100 mln zł do 175 mln zł.

Więcej o Lokum Deweloper

Lokum Deweloper S.A. jest liderem w segmencie mieszkań o podwyższonym standardzie oraz jednym z trzech z największych deweloperów we Wrocławiu. Zgodnie z przyjętą strategią rozwoju Spółka rozpoczęła działalność w Krakowie, gdzie realizuje dwa duże projekty (Lokum Vista oraz Lokum Siesta) na ponad 1500 lokali.

Dla swoich projektów Spółka pełni funkcję generalnego wykonawcy, co umożliwia osiągnięcie wysokiej jakości produkcji przy niskich kosztach realizacji. Konsekwentna realizacja celów w zakresie efektywności podejmowanych działań rokrocznie przynosi wyjątkowe rezultaty w postaci ponadprzeciętnych wskaźników rentowności. Spółka systematycznie umacnia pozycję we Wrocławiu, a od ubiegłego roku realizuje plan powielenia skali działalności w Krakowie.

Po trzech kwartałach 2017 r. Grupa Lokum Deweloper sprzedała 651 lokali (więcej niż w całym roku 2016), rozpoznając w wyniku 189 lokali. Potencjał rozpoznań na rok 2017 (679 lokali) został zrealizowany na koniec września w 93%. W tym samym czasie Grupa odnotowała przychody na poziomie 65 mln zł. Zysk netto wyniósł 7,2 mln zł.

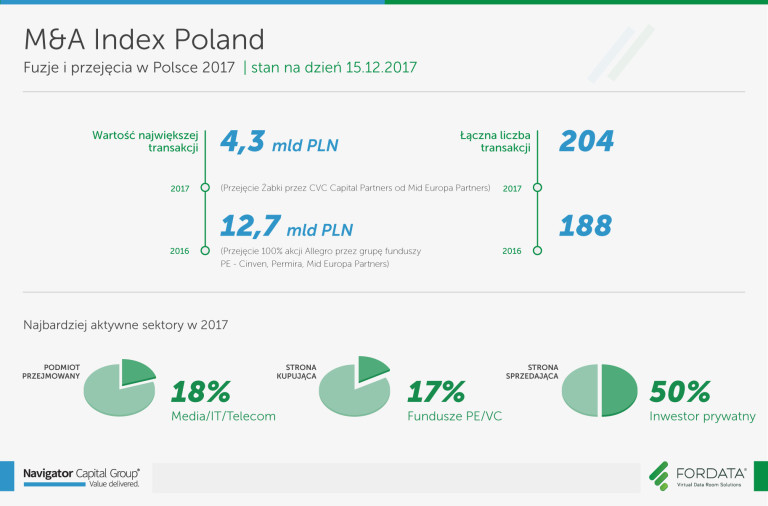

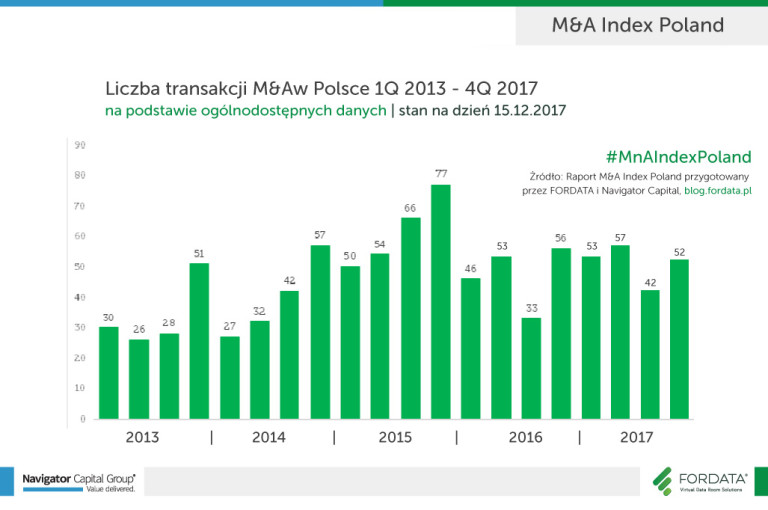

Jeżeli jesteś zainteresowany otrzymywaniem informacji o nowych opracowaniach Navigator dotyczących rynku fuzji i przejęć, to zapisz się na Newsletter.

Zapraszamy do lektury raportu podsumowującego 2017 r. na polskim rynku fuzji i przejęć opracowanego przez Navigator Capital wraz z Fordata.

Everest Capital wyemitował 3,5 – letnie, obligacje serii K o łącznej wartości nominalnej 55 mln zł. Obligacje podlegają zmiennemu oprocentowaniu opartemu o stawkę referencyjną WIBOR 6M, powiększoną o marżę. Obligacje zabezpieczone zostaną zastawem rejestrowym na zbiorze wierzytelności aktualnych i przyszłych przysługujących Everest Finanse S.A. oraz poręczeniami spółek Everest Finanse S.A. oraz Everest Finanse Sp. z o.o. Sp. K. Organizatorem emisji i oferującym był Dom Maklerski Navigator SA.

– Jesteśmy bardzo zadowoleni z wyniku przeprowadzonej emisji. Pozyskane środki umożliwiają nam przeprowadzenie przedterminowego wykupu obligacji serii D w kwocie 30 mln zł oraz dostarczają dodatkowe środki na działalność grupy w niezwykle kapitałochłonnym okresie jakim jest okres przedświąteczny. Jest to największa pojedyncza emisja w naszej historii, co pokazuje że inwestorzy bardzo dobrze oceniają naszą strategię, rozwój oraz dotychczasowe działania Grupy – powiedział Andrzej Dworczak, Prezes Zarządu Everest Capital.

– Długa obecność na rynku pożyczkowym, dobra sytuacja finansowa Grupy Everest Finanse oraz strategia obrana przez Zarząd Grupy przekonały inwestorów do inwestycji w kolejną, najwyższą wartościowo serię obligacji Spółki. Wartym podkreślenia jest również fakt, że jest to największa emisja obligacji w tym roku w sektorze niebankowych firm pożyczkowych. Dodatkowy kapitał oprócz wzmożonej akcji pożyczkowej w okresie przedświątecznym pozwoli sfinansować rozwój Grupy powiększonej niedawnym przejęciem spółki Tempo Finanse Sp. z o.o. – dodał Mateusz Mucha, Menadżer w Domu Maklerskim Navigator SA, odpowiedzialny za dział obligacji korporacyjnych.

Everest Capital Sp. z o. o. to spółka zależna Everest Finanse S.A., działającej na rynku pożyczek pieniężnych dla klientów indywidualnych operującym pod marką Bocian Pożyczki. Spółka działa w tradycyjnym modelu zakładającym obsługę klienta w domu (tzw. home credit).

Everest Finanse prowadzi działalność od 2000 r. Everest Finanse jest jedną z 3 największych firm pożyczkowych w Polsce.