Rynek deweloperski w drugim kwartale 2020 r. w cieniu COVID-19

W drugim kwartale 2020 r. analizowane przez nas podmioty sprzedały 2 722 lokali wobec 4 173 jednostek w analogicznym okresie ubiegłego roku, a więc o 34,8% mniej r/r. Oznacza to, że w 1H 2020 r. ujęci w naszym opracowaniu deweloperzy zakontraktowali 7 077 lokali w porównaniu z 8 748 przed rokiem (-19,1% r/r). Powodem niskiego poziomu kontraktacji w 2Q 2020 r. była pandemia COVID-19

i związane z nią ograniczenia w życiu gospodarczym (tzw. lockdown). Przypominamy, że w marcu bieżącego roku doszło do załamania sprzedaży – w tym czasie wygasł zarówno popyt ze strony kupujących mieszkania na własne potrzeby (głównie z powodu niepewności o przyszłą sytuację ekonomiczną), jak i inwestorów, którzy przyjęli postawę obserwatorów liczących na spadek cen. Negatywny sentyment towarzyszył deweloperom również w przeciągu 2Q bieżącego roku.

Warto wspomnieć, że dzisiejsza sytuacja ekonomiczna wielu potencjalnych kupujących jest już znacznie bardziej klarowna. Dodatkowo obserwujemy w ostatnim czasie luzowanie polityki kredytowej banków, które ponownie otwierają się na rynek nieruchomości. Można spodziewać się zatem, że popyt na mieszkania powoli wraca wśród kupujących lokale na własne potrzeby. Z kolei środowisko rekordowo niskich stóp procentowych może determinować powrót na rynek inwestorów. Podtrzymujemy również nasz pogląd, że w przyszłości coraz większe znaczenie może mieć model biznesowy polegający na kierowaniu oferty do inwestorów instytucjonalnych poprzez sprzedaż całych projektów do funduszy inwestycyjnych, które przeznaczałyby następnie zakupione lokale na wynajem do klientów detalicznych.

W 2Q 2020 r. analizowane przez nas podmioty przekazały zaledwie 2 396 mieszkań w porównaniu

z 3 518 lokalami w analogicznym okresie roku poprzedniego, co oznacza spadek o 31,9%. Dane wyraźnie pokazują, iż komunikowane przez sektor deweloperski po pierwszym kwartale ograniczenie ilości podpisywanych aktów notarialnych oraz spadek liczby odbieranych już ukończonych mieszkań rozlało się na drugi kwartał. Oczywistym powodem była pandemia koronawirusa. Część nabywców wolała odłożyć odbiór swojego nowego M w oczekiwaniu na spadek liczby nowych zakażeń

i złagodzenie obostrzeń. Ważnym czynnikiem były też ograniczenia w działaniu administracji publicznej, co skutkowało wydłużeniem czasu oczekiwania na decyzję o pozwoleniu na użytkowanie. W związku z powolną normalizacją sytuacji epidemiologicznej w Polsce spodziewamy się powolnego wzrostu przekazań w kolejnych kwartałach.

Branża musiała się również zmierzyć z trudnościami w zakresie dostępu do kapitału. Niska sprzedaż determinowała ograniczenie możliwości finansowania się wpłatami klientów. Banki również w tym trudnym dla gospodarki czasie niechętnie finansowały projekty deweloperskie. Rynek obligacji korporacyjnych był w 2Q bieżącego roku praktycznie zamrożony.

Począwszy od 2Q 2020 r. do 15 lipca 2020 r. analizowani przez nas deweloperzy pozyskali zaledwie 67,1 mln zł, a narastająco od początku stycznia jedynie 237,1 mln zł. W bieżącym roku sektor dokonał wykupów obligacji o wartości 503,2 mln zł, co oznacza, że w analizowanym okresie obligacyjny outstanding sektora spadł o 266,1 mln zł. Do końca bieżącego roku ujęte w opracowaniu podmioty są zobowiązane do wykupu obligacji w kwocie 320,0 mln zł. Jesteśmy zdania, że zrefinansowanie zadłużenia zapadającego jeszcze w tym roku będzie bardzo trudnym zadaniem. Warto zwrócić również uwagę, że rokiem pełnym wyzwań może okazać się dla wielu deweloperów 2021 r., w którym branża będzie musiała wykupić papiery o łącznej wartości przekraczającej 1,2 mld zł. Według stanu na dzień 15 lipca 2020 r. łączny outstanding sektora reprezentowanego przez ujęte w naszym raporcie podmioty wynosił niespełna 3,2 mld zł.

W naszej ocenie w 2Q 2020 r. doszło do bardzo mocnego skurczenia rynku obligacji, który stał się jeszcze bardziej wymagający dla emitentów. Spodziewamy się, że druga część bieżącego roku może być lepsza dla rynku długu korporacyjnego. W maju i czerwcu 2020 r. aktywa funduszy inwestujących w obligacje przedsiębiorstw odnotowywały wzrosty odpowiednio o 0,5 mld zł i 1,1 mld zł, co pozwala z ostrożnym optymizmem spoglądać na przyszłe napływy do funduszy. Wiele będzie zależeć również od tego jak gospodarka, w tym rynek kapitałowy zareaguje na potencjalny powrót koronawirusa. Spodziewamy się, jednak że cześć deweloperów powróci do planów emisyjnych na jesieni 2020 r.

W ostatnim czasie deweloperzy poczynili szereg działań dążących do jak najefektywniejszego zarządzania swoim majątkiem. Pojawienie się COVID-19 sprawiło, że sektor niechętnie rozbudowywał swój bank ziemi, ograniczając tym samym znaczące wypływy gotówki. Branża zdecydowała się również na wzmocnienie bilansu poprzez wstrzymanie decyzji w zakresie wypłaty dywidendy. Z dystrybucji środków do akcjonariuszy zrezygnowały nawet spółki z wieloletnią historia dzielenia się zyskiem. Odpowiedzią deweloperów na cały czas niższy niż przed COVID-19 popyt na lokale mieszkalne jest ograniczenie liczby wprowadzanych do realizacji inwestycji. Mniejsza liczba prowadzonych jednocześnie projektów determinuje mniejsze zaangażowanie kapitałowe sektora i umożliwia deweloperom utrzymanie cen poprzez sterowaniem podażą.

Na koniec 1Q 2020 r. łączne zadłużenie finansowe analizowanych podmiotów osiągnęło wartość 4 003 mln zł, co oznacza wzrost wobec poprzedniego kwartału o 298 mln zł. Ze względu na istotne wzmocnienie pozycji gotówkowej deweloperów, którzy w 1Q 2020 r. zwiększyli saldo środków pieniężnych o 717 mln zł (q/q), sektor odnotował spadek długu netto, który został zredukowany względem stanu z końca 2019 r. o 418 mln zł.

Do tej pory nie doszło do spodziewanych przez wielu spadków cen nieruchomości. Jest to dla nas potwierdzeniem, że sektor pomimo utrudnionego dostępu do kapitału znajduje się w dobrej kondycji. Uważamy, że ostatnie bardzo dobre lata branży pozwoliły na zbudowanie wystarczającej poduszki płynnościowej, aby sprawnie przejść przez ten trudny dla całej gospodarki okres.

Wmagającym zadaniem wydaje się wskazanie czynników, które w dalszym horyzoncie czasowym miałyby determinować redukcję cenników deweloperów. Na rynku cały czas obserwujemy deficyt nowych mieszkań, który będzie w przyszłych okresach stymulowany zmniejszeniem podaży nowy lokali na skutek ograniczenia liczby prowadzonych projektów. Nie zakładamy znacznych spadków cen działek. Bierzemy pod uwagę redukcję kosztów generalnego wykonawstwa, która była widoczna już w bieżącym roku., jednak nie spodziewamy się, aby spadek cen wykonawstwa determinował znaczące obniżki cen transakcyjnych, bowiem jesteśmy zdania, że branża jeszcze większą niż dotychczas uwagę będzie poświęcać obecnie obronie marży, nawet kosztem spadku wolumenu kontraktacji.

Pierwsza połowa bieżącego roku była bardzo wymagająca dla branży, która naszym zdaniem dobrze poradziła sobie z trudnościami, które były następstwem pojawienia się COVID-19.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA.

Liczba mieszkań sprzedanych przez deweloperów w drugim kwartale i pierwszym półroczu w latach 2019 i 2020 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Dom Maklerski Navigator: Dobra sprzedaż mieszkań w styczniu, lutym 2020 r. i… COVID-19

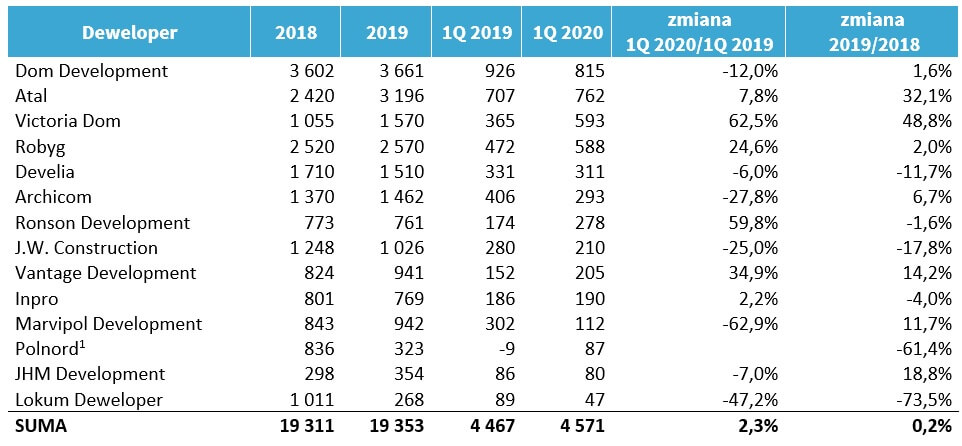

W 1Q 2020 r. analizowane przez nas podmioty sprzedały 4 571 lokali wobec 4 467 jednostek w analogicznym okresie ubiegłego roku (+2,3% r/r). W styczniu i lutym 2020 r. na rynku cały czas utrzymywał się wzrost cen oraz wysoki popyt na lokale mieszkalne. Sytuacja zmieniła się diametralnie w marcu, w którym główną rolę odgrywał COVID-19.

Kontraktacja nowych lokali począwszy od marca spadła u niektórych nawet o ok. 70%. Wygasł zarówno popyt ze strony kupujących mieszkania na własne potrzeby (głównie z powodu niepewności o przyszłą sytuację ekonomiczną), jak i inwestorów, którzy przyjęli postawę obserwatorów liczących na spadek cen. Ponadto kupujący mieszkania w ostatnim czasie podejmowali działania prowadzące do rozwiązywania zawartych już umów rezerwacyjnych, a w pojedynczych przypadkach podejmowali próby odstąpienia od umowy deweloperskiej. U niektórych deweloperów widoczny jest cały czas problem z przystosowaniem się do prowadzenia sprzedaży online (np. brak wdrożenia podpisu elektronicznego). W ostatnim czasie deweloperzy deklarują, że będą wstrzymywać się z wprowadzaniem do realizacji nowych projektów, co będzie wiązać się z niższą ofertą.

Być może sytuacja z koronawirusem będzie determinowała zmianę modelu biznesowego części spółek na skierowanie swojej oferty do inwestorów instytucjonalnych. W ramach tego rodzaju współpracy deweloperzy sprzedawaliby całe projekty do funduszy inwestycyjnych, które przeznaczałyby kupione

w ramach projektu lokale na wynajem do klienta detalicznego. Taki model biznesowy jest już w Polsce stosowany przez niewielką liczbę podmiotów. COVID-19 może determinować przyspieszenie rozwoju rynku PRS (Private Rental Sector).

Spodziewamy się, że kontynuacja negatywnego wpływ COVID-19 na wolumen sprzedawanych mieszkań jest nieunikniona. Naszym zdaniem w 2Q 2020 r. powinniśmy spodziewać się bardzo słabego odczytu kontraktacji. Sprzedaż w kolejnych okresach będzie zależeć od tego, jak szybko gospodarka zdoła uporać się z koronawirusem i jak szybko zarówno strona popytowa, jak i podażowa odnajdzie się w nowej rzeczywistości.

Nie spodziewamy się w najbliższym czasie znaczącego spadku cen lokali wśród dużych podmiotów. Bierzemy jednak pod uwagę sytuację, w której mniejsze spółki chcąc ratować płynność będą zmuszone do zrewidowania swojego cennika. Istotnym aspektem w tym kontekście będzie kształtowanie się kosztów generalnego wykonawstwa, które jest na dziś dużym znakiem zapytania. Z jednej strony spodziewany wzrost bezrobocia powinien zwiększyć podaż pracowników w sektorze, z drugiej jednak strony istotna część pracowników zza wschodniej granicy może szybko nie powrócić do Polski.

Największym stymulantem popytu na rynku mieszkaniowym w ostatnich latach było niskie bezrobocie oraz regularny wzrost płac. Według większości analiz w 2020 r. czeka nas recesja po której odbicie nadejdzie w roku 2021 i dopiero na początku 2022 r. powinniśmy wrócić do poziomu PKB sprzed kryzysu. W związku z tym spodziewać się należy wzrostu bezrobocia oraz co najmniej zatrzymania wzrostu płac w okresie kolejnych kilku kwartałów, co z pewnością negatywnie odbije się na popycie na nowe mieszkania w okresie najbliższych 2 lat. Do pewnego stopnia rynek wspierać będą obniżone stopy procentowe, które w teorii powinny stymulować akcję kredytową, a docelowo popyt, jednak tu dużo będzie zależeć także od podejścia banków kredytujących zarówno nabywców (kredyty hipoteczne) jak i deweloperów (kredyty budowlane). W ostatnich tygodniach widać już było, że banki znacząco zaostrzyły kryteria ich udzielania. Obniżone stopy prawdopodobnie wpłyną więc jako stymulator popytu w bardzo ograniczonym stopniu.

Analizując branże deweloperską musimy jednak cały czas pamiętać, że w pomimo bumu na rynku z jakim mieliśmy do czynienia w ostatnich latach, w Polsce cały czas występuje strukturalny niedobór mieszkań i kryzys tego nie zmieni. W związku z tym w perspektywie wieloletniej popyt na usługi deweloperów powinien wcześniej czy później powrócić do poziomu sprzed czasów COVID-19.

W pierwszym kwartale bieżącego roku ujęci w raporcie deweloperzy przekazali jedynie 3 690 mieszkań w porównaniu z 4 553 lokalami w 1Q 2019 r. (-19,0% r/r). Sektor deweloperski komunikuje, że w wyniku wybuchu pandemii COVID-19 podpisywanie aktów notarialnych zostało bardzo mocno ograniczone. Klucze od lokali są cały czas fizycznie przekazywane nabywcom, jednak urzędowe przeniesienie własności stało się w ostatnich miesiącach mocno problematyczne.

Na skutek COVID-19 w marcu bieżącego roku fundusze inwestycyjne doświadczyły ogromnej liczby umorzeń. W samym marcu spadek aktywów funduszy aktywnych na rynku obligacji korporacyjnych sięgnął 13,2 mld PLN, co oznacza blisko 25,0% spadek m/m. Uważamy, że na dzień dzisiejszy rynek długu dla przedsiębiorstw, w tym reprezentujących sektor deweloperski bardzo mocno się skurczył, stając się jeszcze trudniejszy dla emitentów. W kwietniu bieżącego roku spadek aktywów funduszy wyniósł kolejne 1,8 mld PLN (4,4% m/m).

Odpływy w funduszach sprawiają, że deweloperom będzie znacznie trudniej zrefinansować zapadające zadłużenie, nie wspominając już o otrzymaniu dodatkowych środków na rozwój działalności. Deweloperzy będą musieli zatem opierać się głównie na przepływach z podstawowej działalności operacyjnej. Spodziewamy się, że wiele podmiotów będzie starać się o otrzymanie finansowania w ramach publicznych programów pomocowych. Jesteśmy zdania, że w najbliższym czasie deweloperzy wstrzymają się ze znaczącym rozbudowywaniem swojego banku ziemi, co sprawia, że zapotrzebowanie na nowy kapitał również spadnie po stronie samych emitentów.

W okresie styczeń – kwiecień 2020 r. wśród analizowanych przez nas deweloperów jedynie trzech pozyskało środki w drodze emisji obligacji korporacyjnych. W pierwszym kwartale ujęte w naszym zestawieniu podmioty uplasowały 6 serii obligacji o łącznej wartości nominalnej równej 170,0 mln PLN. W analogicznym okresie ubiegłego roku mieliśmy do czynienia z 4 emisjami na łączną kwotę równą 217,7 mln PLN. W pierwszych czterech miesiącach 2020 r. analizowani deweloperzy wykupili obligacje o łącznej kwocie równej 287,9 mln PLN, z czego 98,7 mln PLN zobowiązań zostało spłaconych przed terminem ich zapadalności. Oznacza to, że w okresie styczeń – kwiecień bieżącego roku outstanding obligacji deweloperów zmalał o 117,9 mln PLN.

W najbliższych miesiącach kluczowym składnikiem majątku deweloperów będzie naszym zdaniem gotówka. Brak zakupów nowych działek, odstąpienie od wypłaty dywidendy oraz ostrożniejsze podejście do wprowadzania liczby nowych projektów przyczyni się do wzmocnienia bilansów analizowanych spółek.

Załączony raport zawiera najważniejsze informacje na temat wybranych deweloperów z rynku Catalyst, tj.: Archicom SA, Atal SA, Develia SA, Dom Development SA, i2 Development SA, Inpro SA, JHM Development SA, JW Construction SA, Lokum Deweloper SA, Marvipol SA, Polnord SA, Robyg SA, Ronson Development, Vantage Development SA, Victoria Dom SA.

Dodatkowo, raport zawiera komentarz prawny Kancelarii Kochański i Partnerzy dotyczący możliwość odstąpienia od zawartych umów deweloperskich przez klientów.

Liczba mieszkań sprzedanych przez deweloperów w 1Q2020 i 1Q2019 r.

Zachęcamy do lektury pełnego raportu => Raport

***

Kontakt dla mediów

Mateusz Mucha

tel. 537 837 098

Wobec trendu rynkowego spółki nie mogą liczyć też na zrolowanie zadłużenia (zamianę starego długu na nowy), gdyż brakuje obecnie inwestorów (czy to indywidualnych czy finansowych), którzy w dobie kryzysu (wobec czynnika niepewności gospodarczej) zdecydowaliby się na powierzenie spółkom kapitału celem obsłużenia starego długu. Ponadto przedsiębiorcy nie dysponują narzędziami, umożliwiającymi im poprawę swojej sytuacji bez zaangażowania aparatu państwowego.

– W konsekwencji, w ciągu najbliższych kilku miesięcy wielu emitentów obligacji korporacyjnych nie będzie miało możliwości pozyskania nowych środków na spłatę istniejących zobowiązań, w szczególności w sytuacji masowego wycofywania środków z funduszy inwestycyjnych i braku płynności na rynku wtórnym obligacji. Stan taki zagrozi emitentom, będącym najczęściej zdrowymi podmiotami gospodarczymi, niewypłacalnością na skutek przejściowej, złej koniunktury rynkowej, wynikającej z nieprzewidywalnych okoliczności o globalnym charakterze. Brak skoordynowanych działań może doprowadzić do zapaści na rynku kapitałowym w sektorze MSP, który może być nieodwracalny – informuje Dyrektor Departamentu Obligacji w Domu Maklerskim NAVIGATOR S.A.

W związku z dużym zagrożeniem dalszego funkcjonowania dłużnej części polskiego rynku, konieczne jest podjęcie interwencji na rynku, która umożliwiłaby następujące działania:

Co więcej, wszystkie powyższe działania powinny być wykonywane równocześnie i w skoordynowany sposób. Samo dostarczenie płynności funduszom inwestycyjnym oraz skup interwencyjny obligacji od obligatariuszy rozproszonych nie rozwiąże bowiem problemów emitentów obligacji korporacyjnych, którzy w dalszym ciągu będą musieli wykupić obligacje w pierwotnych terminach wynikających z warunków emisji obligacji. Rozwiązania pomocowe muszą równolegle zapewnić płynność wszystkim emitentom bez różnicowania źródła pozyskanych środków (inwestorzy instytucjonalni/indywidualni), aby terminowo dokonali wykupu obligacji, zapobiegając przy tym materializacji ryzyka braku obsługi zadłużenia finansowego, jakie posiadają z innych źródeł.

– Rozwiązania takie byłyby wsparciem dla utrzymania ciągłości działania emitentów oraz pozwoliłyby na dalsze funkcjonowanie dłużnej części rynku kapitałowego, co jest niezwykle ważne dla długoterminowego finansowania przedsiębiorstw w Polsce, a także prawdopodobieństwa ochrony ich przed zbliżającą się niewypłacalnością. Jego brak spowoduje nieodwracalne perturbacje z perspektywy całej gospodarki – dodaje Michał Miśkowiec, Wiceprezes Zarządu FORUM TFI S.A.. – Spółki, które zostaną wsparte działaniami pomocowymi pozwolą zaś szybciej wrócić polskiej gospodarce do stanu sprzed kryzysu, w tym poprzez zapewnienie miejsc pracy, utrzymanie płynności finansowej nie tylko przedsiębiorców, ale również gospodarstw domowych, a przez to dając perspektywy na rozwój w długim okresie.

FORUM Towarzystwo Funduszy Inwestycyjnych S.A. jest niezależnym towarzystwem funduszy inwestycyjnych, specjalizującym się w poszukiwaniu i kreowaniu indywidualnych rozwiązań dla zróżnicowanych projektów inwestycyjnych. W swojej kategorii jest jednym z największych oraz najdłużej funkcjonujących na rynku podmiotów. Największe doświadczenie FORUM TFI posiada w tworzeniu i zarządzaniu funduszami inwestycyjnymi zamkniętymi, będąc jednocześnie jednym z pionierów w zakresie innowacyjnych strategii inwestycyjnych w obszarze wierzytelności i nieruchomości. Korzystając z doświadczeń zdobytych w toku zarządzania ponad 120 funduszami zamkniętymi, oferuje kompleksową obsługę w zakresie innowacyjnych i efektywnych produktów finansowych.

Dom Maklerski NAVIGATOR S.A. – to zespół specjalistów rynku kapitałowego, skupiający się na pozyskiwaniu kapitału dla średnich I dużych firm oraz kompleksowej obsłudze emisji akcji oraz obligacji korporacyjnych. Dom Maklerski Navigator pozyskuje klientom kapitał poprzez emisje akcji i obligacji na rynku prywatnym i publicznym (GPW, NewConnect, Catalyst) – tylko w ostatnich 5 latach zrealizował ponad 70 ofert akcji i obligacji. Dom Maklerski Navigator należy do Grupy Navigator Capital, która świadczy kompleksowe usługi w obszarze bankowości inwestycyjnej oraz doradztwa biznesowego, wspierając średnie i duże firmy w budowaniu ich wartości na rynku polskim i zagranicznym. Poza usługami maklerskimi, realizowanymi przez Dom Maklerski Navigator, spółki z Grupy Navigator Capital realizują transakcje sprzedaży i przejęć przedsiębiorstw, doradzają w zakresie corporate finance oraz świadczą usługi business consultingu, skoncentrowane na formułowaniu i wdrażaniu strategii oraz optymalizacji procesów operacyjnych.

Strona