Jeżeli jesteś zainteresowany otrzymywaniem informacji o nowych opracowaniach Navigator dotyczących rynku fuzji i przejęć, to zapisz się na Newsletter.

Zapraszamy do lektury raportu podsumowującego drugi kwartał 2018 r. na polskim rynku fuzji i przejęć opracowanego przez Navigator Capital wraz z Fordata.

Rynek M&A w Polsce – Raport M&A Index – Q2 2018 – PL

Polish M&A Market – M&A Index Report – Q2 2018 – EN

Unibep wyemitował 3-letnie, niezabezpieczone obligacje serii E o łącznej wartości nominalnej 30 mln zł. Organizatorem emisji i oferującym był Dom Maklerski Navigator SA.

Navigator SA.

– Jesteśmy zadowoleni z wyniku przeprowadzonej emisji, która pozwala utrzymać Grupie Unibep dotychczasowy outstanding wyemitowanych obligacji. Dla przypomnienia 1 czerwca br. wykupiliśmy obligacje serii C o wartości 30 mln zł. Pozyskane środki wpłyną na dalszy rozwój Grupy, w tym przede wszystkim na rozwój naszej działalności deweloperskiej, która dzięki tym środkom będzie mogła reinwestować generowane nadwyżki w kolejne projekty deweloperskie w Warszawie i Poznaniu.– powiedział Sławomir Kiszycki, Wiceprezes Zarządu Unibep SA.

– Pomimo negatywnego obecnie sentymentu inwestorów do rynku obligacji korporacyjnych oraz do branży budowlanej, Spółce udało się wyemitować nowe obligacje. Jest to efektem przede wszystkim dobrej sytuacji finansowej Grupy Unibep, prowadzonych obecnie oraz planowane projektów oraz strategii obranej przez Zarząd Spółki, które po raz kolejny przekonały inwestorów do inwestycji w obligacje Spółki. – dodał Mateusz Mucha, Menadżer w Domu Maklerskim Navigator SA, odpowiedzialny za dział obligacji korporacyjnych.

Grupa Unibep działa w segmentach budownictwa mieszkaniowego, przemysłowego, użyteczności publicznej, sportowego, buduje wielorodzinne budynki w technologii modułowej, prowadzi działalność deweloperską w Warszawie i Poznaniu oraz obsługuje segment drogowo-mostowy głównie na terenie Polski północno-wschodniej. Prowadzi działalność w Polsce, Skandynawii, i Europie Wschodniej. Skonsolidowane przychody Unibepu osiągnęły 1 629 mln zł w 2017 r.

Jeżeli jesteś zainteresowany otrzymywaniem informacji o nowych opracowaniach Navigator dotyczących rynku fuzji i przejęć, to zapisz się na Newsletter.

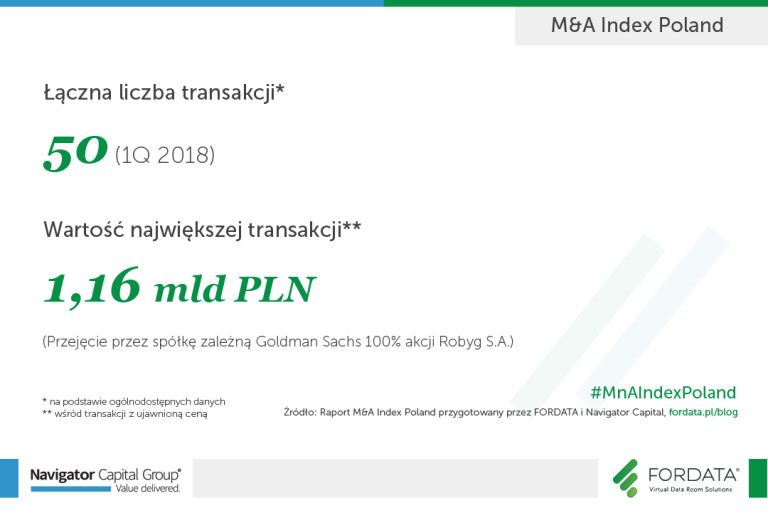

Zapraszamy do lektury raportu podsumowującego pierwszy kwartał 2018 r. na polskim rynku fuzji i przejęć opracowanego przez Navigator Capital wraz z Fordata.

Rynek M&A w Polsce – Raport M&A Index – Q1 2018 – PL

Polish M&A Market – M&A Index Report – Q1 2018 – EN